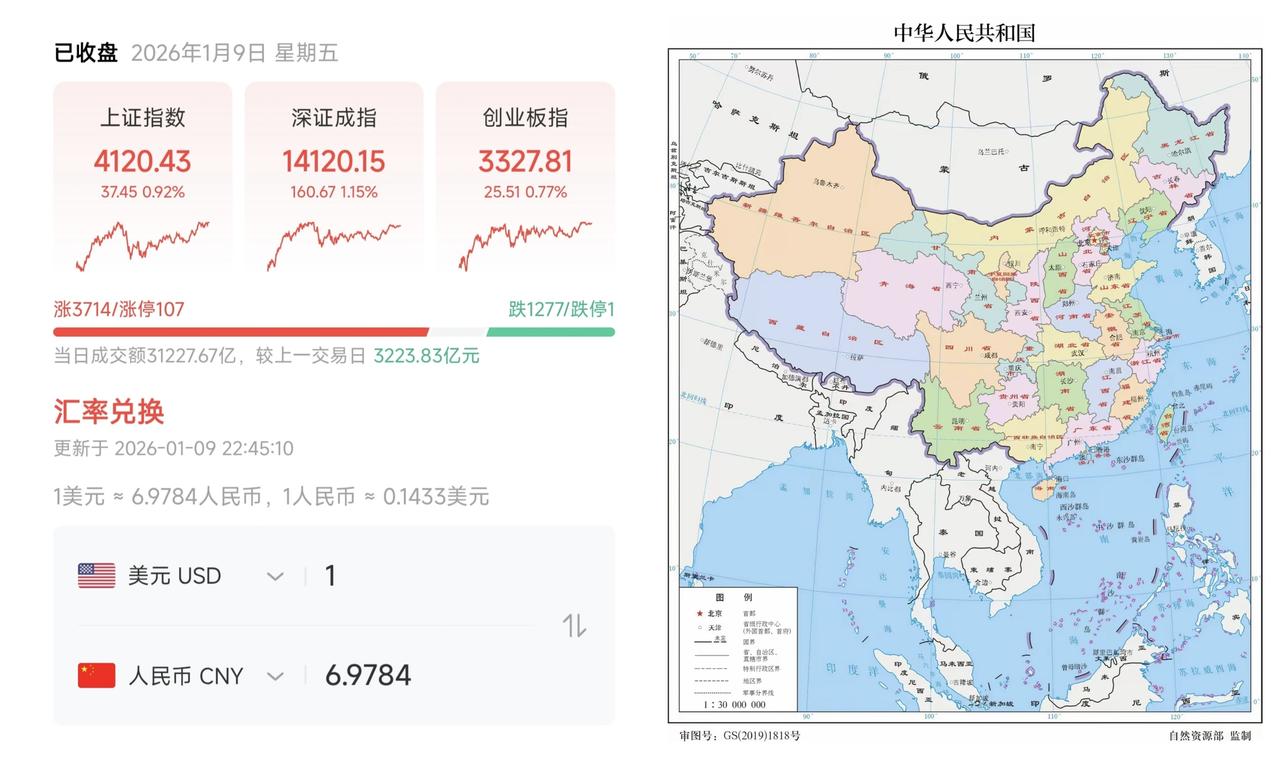

日元暴跌破157!西方大鳄疯狂提款,高市早苗求华救场?日元跌破157,这场始于2025年末的汇率雪崩,是日本央行加息迟到、财政扩张无度、国际资本做空三重绞杀的结果。当高市早苗内阁在12月25日抛出122.3万亿日元的史上最高预算案时,东京金融街的交易员们就知道:这场危机,早已不是简单的货币政策博弈。先说这加息迟到的坑,简直是日本央行自己挖的。人家美国早就把利率抬上去了,可日本这边一直死死按住利息不放,就怕一加息,政府那堆债的利息都还不上。等到2025年底实在扛不住了,日本央行才勉强把利息提到0.75%,这都三十年最高了,但还是太晚了。美日之间的利息差摆那儿,资本又不傻,肯定往能赚钱的地方跑,日元自然成了没人要的“烫手山芋”。你想啊,拿着便宜的日元去买美国的债券,光利息差就能赚一大笔,日元跌了还能多换美元,这稳赚不赔的买卖,谁不干?所以不是资本非要跑,是日本自己给了资本跑路的理由,央行犹豫来犹豫去,把最佳的加息时机全错过了,等反应过来,汇率早崩得没边了。更要命的是高市早苗内阁还在瞎搞财政扩张,12月25号抛出那122.3万亿日元的预算,说是史上最高,听着吓人,其实全是虚的。这钱里一大半是社保和防卫开支,社保39.1万亿,防卫8.8万亿,全是只出不进的地方,兜里没钱怎么办?只能发国债,一发发29.6万亿,等于这预算就是靠借新债还旧债撑起来的。日本政府的债务早就是GDP的263%了,全球第一,比当年希腊危机时还离谱,现在还敢这么撒钱,简直是饮鸩止渴。市场一看这架势,立马就慌了,谁还敢买日本的国债?外资疯狂抛售,国债收益率蹭蹭往上涨,30年期的都突破3.7%了,日本央行只能天天砸1.5万亿日元去买债托底,越托越让人觉得心虚,日元能不跌吗?这哪是救经济,分明是把经济往火坑里推,东京金融街的交易员一看这预算案,心里早就门儿清,这危机根本不是调调利息就能解决的,是财政彻底没了底气。西方那些金融大鳄就是看准了日本的软肋,把日元当成了提款机。华尔街的对冲基金疯了一样做空日元,搞所谓的套息交易,说白了就是借日元、投美债,靠着利息差稳赚。日元越跌,他们换美元的时候赚得越多,简直是开着印钞机搬钱。外资不光抛国债,连股市也在撤,日经指数11月一个月就跌了9.2%,企业融资成本越来越高。日本本来90%的能源、60%的食品都靠进口,日元一贬值,进口成本一下涨了快三成,物价跟着飞涨,核心CPI都连续35个月超过2%的目标了,10月更是涨到3%。可工资呢?名义上只涨1.5%,实际收入跌了1.3%,这还是1998年以来最惨的一次。老百姓手里的钱越来越不值钱,家里买菜做饭的钱占了工资一大半,以前买得起的东西现在得掂量,企业也不好过,连丰田那些车企都亏了2.1万亿日元,原材料涨的钱比出口赚的还多,根本扛不住。这时候高市早苗倒想起中国了,嘴上喊着希望中方“关键时刻合作”,可她之前干的事儿哪像是求人的样子?刚上任就喊“台湾有事就是日本有事”,踩碎了中日邦交的底线,还搞经济安保,学美国搞投资审查,限制技术流向中国。中国早就说了,经济合作得有政治互信,你一边在政治上挑衅,一边又想在经济上占便宜,哪有这么好的事?中方那句“先创造必要条件”已经把话说得很明白,不摆正态度,别想谈合作。再说了,日本对华出口本来就依赖中国市场,汽车、农产品都靠中国买,可他们自己还限制半导体出口,现在又想让中国增持国债、帮着稳日元,这算盘打得也太精了。说穿了,日元这波雪崩就是日本自己作的,货币政策犹豫不定,财政政策只顾眼前,把债务堆成山还不收敛,这不就是给西方资本送钱吗?高市早苗内阁要是真想解决问题,根本不是去求别人,得先把自己的政策理顺了。利息到底加不加、怎么加,得给市场个准话;财政不能再靠借债过日子,得把钱花在刀刃上;跟中国打交道得拿出诚意,别搞两面三刀。可看现在这架势,他们根本没这魄力,只会靠发补贴、买国债临时救急,这根本解决不了结构性的问题。老龄化、生产率低、能源依赖进口这些老毛病不改,日元就算短期稳住了,早晚还得跌。西方大鳄提款提得欢,日本老百姓遭罪,高市早苗想靠中国救场简直是幻想。这事儿明摆着,自己犯下的错,就得自己扛,光想着靠别人填坑,根本不现实。日元能不能稳住,全看日本自己能不能痛改前非,不然这157的关口怕是守不住,接下来还得更惨。