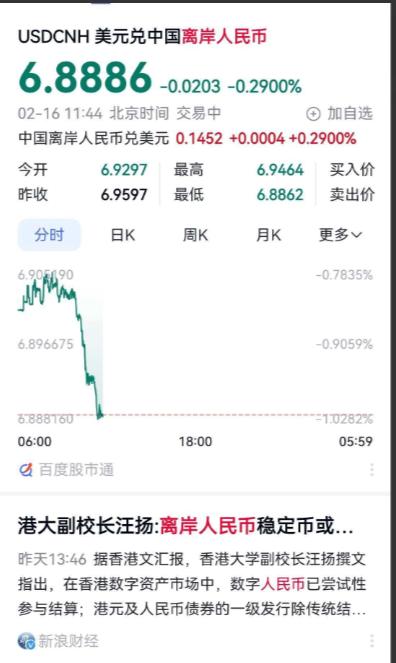

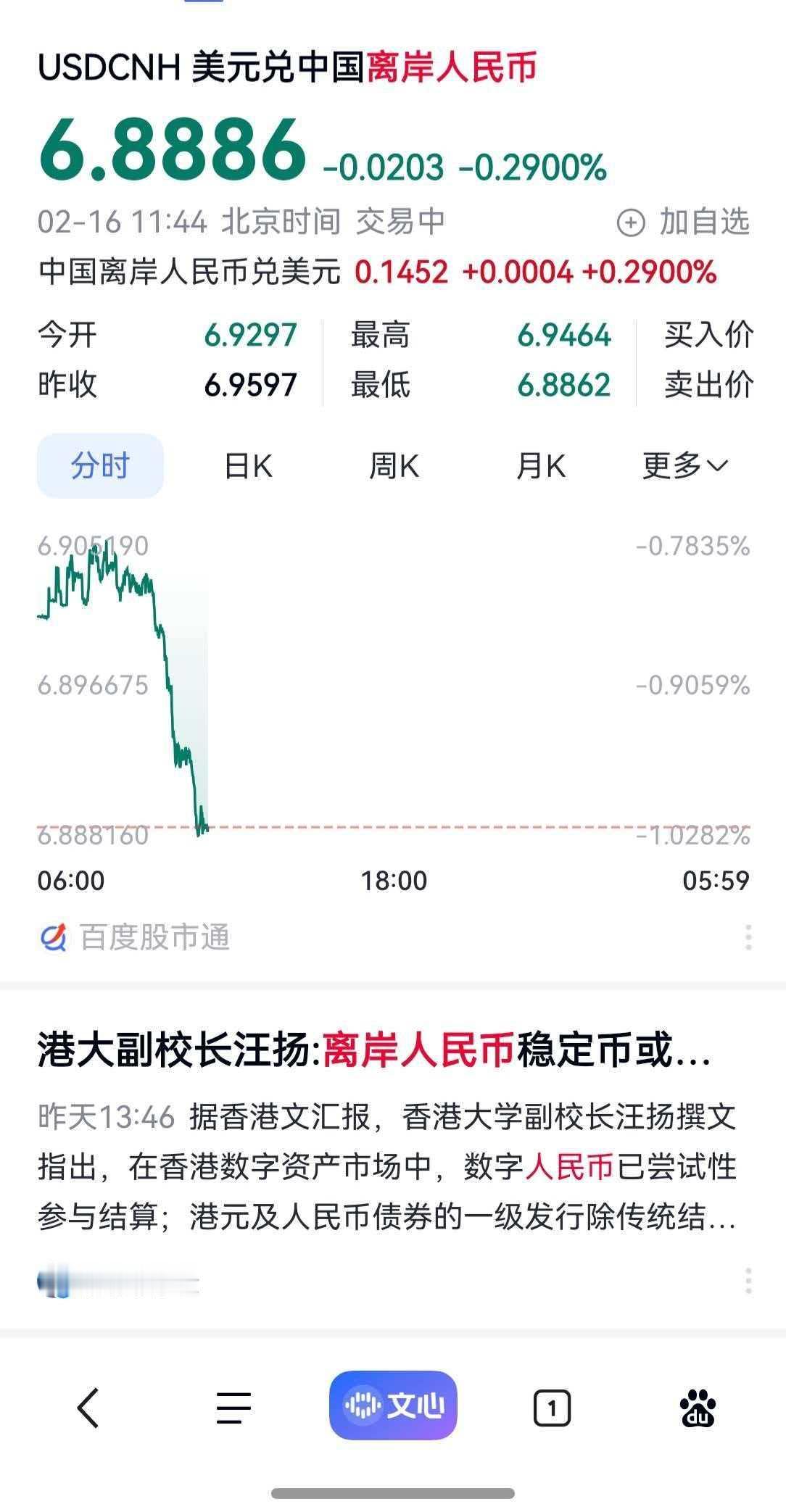

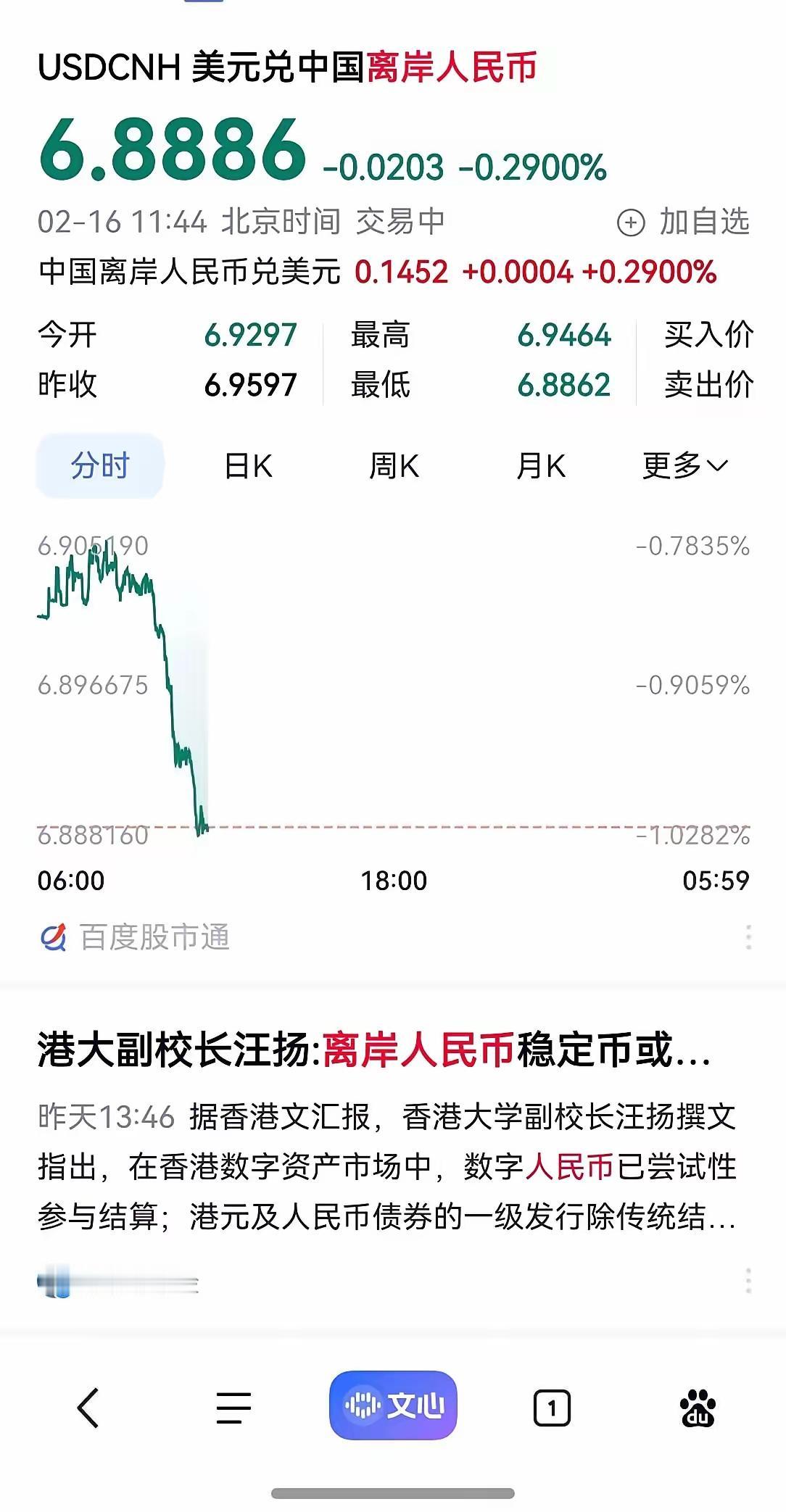

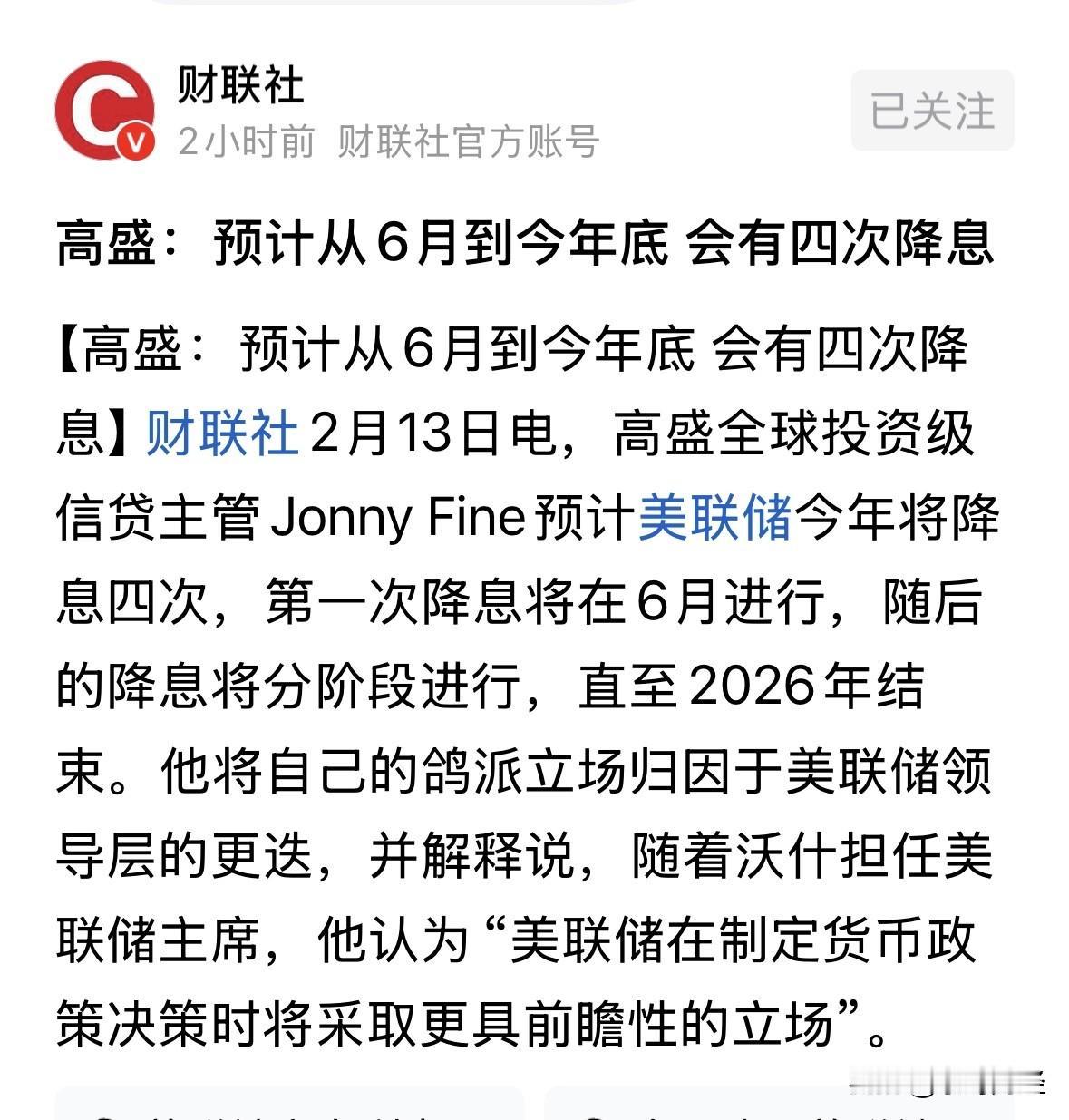

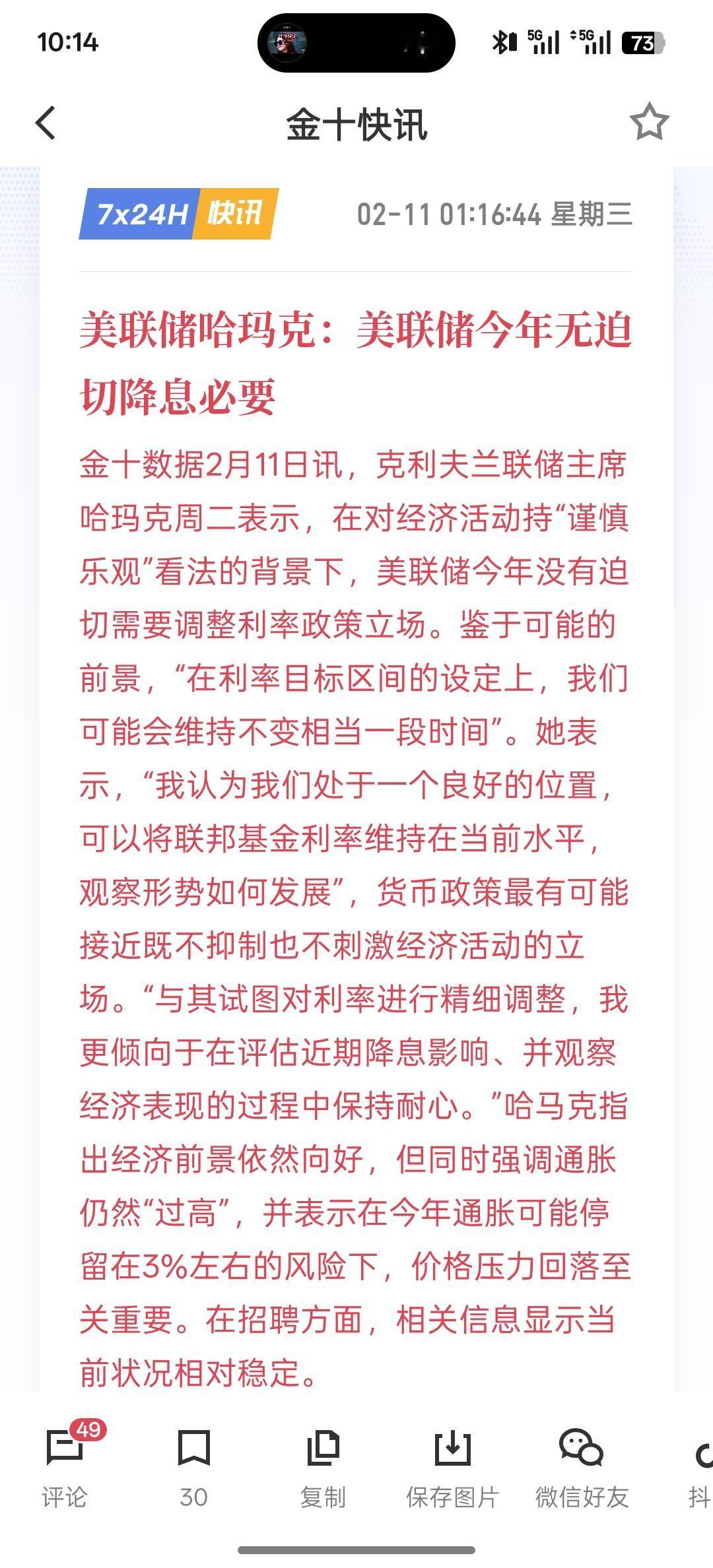

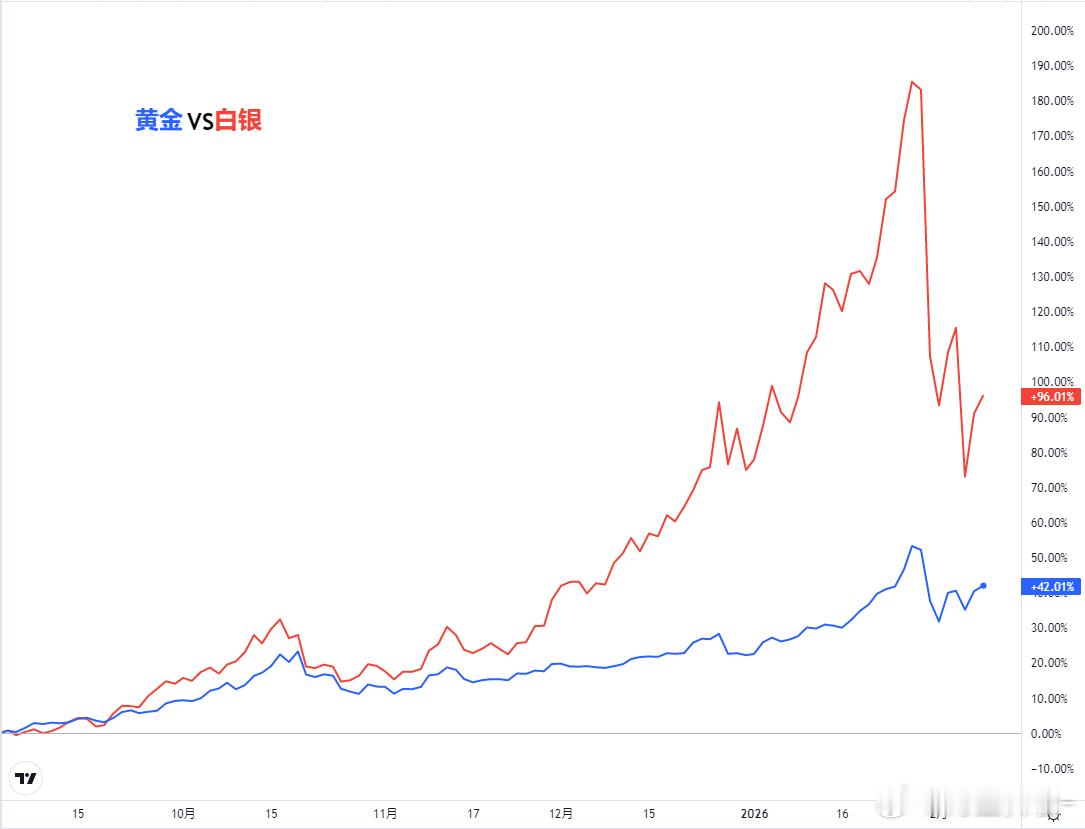

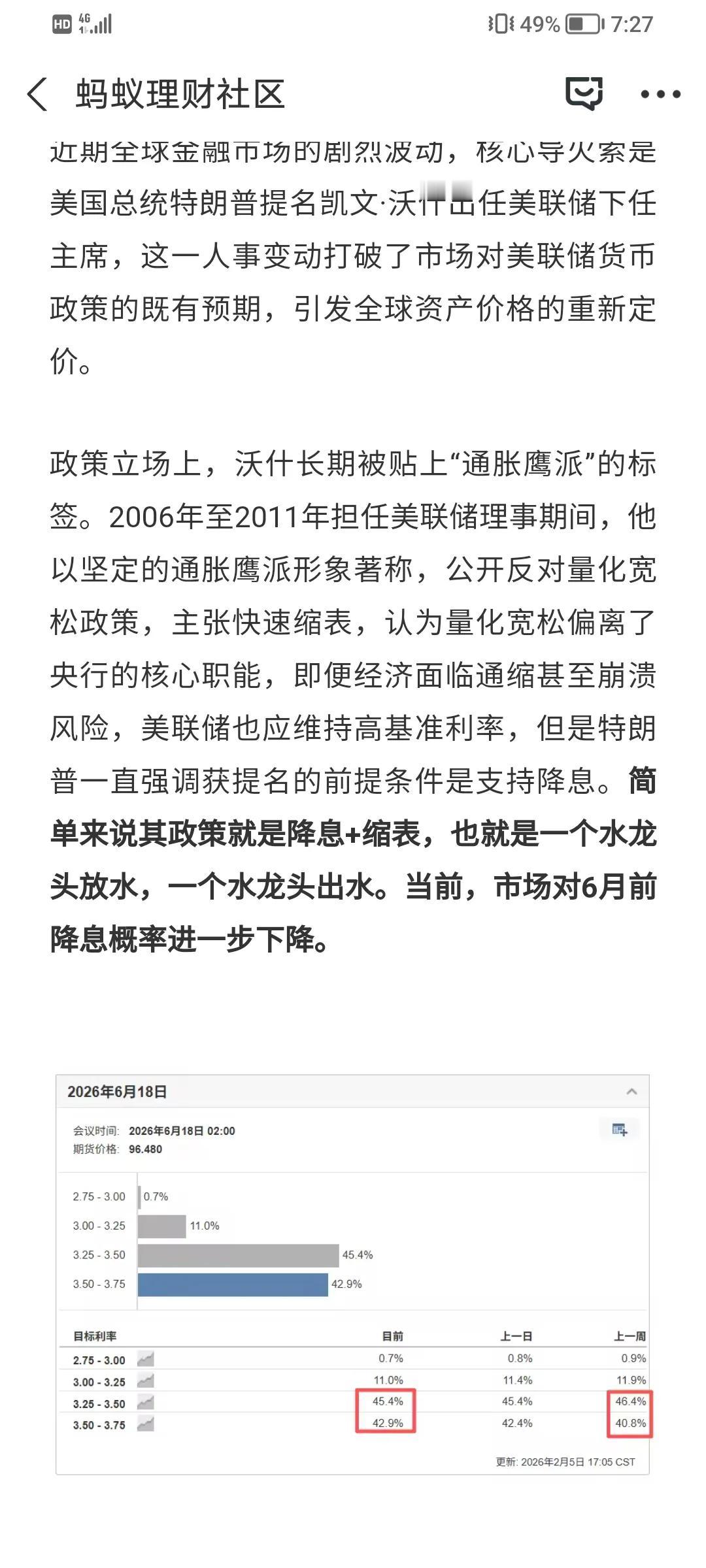

为何美国能断崖式拉爆黄金,把炒黄金的人直接闷杀大家可能不知道,最近黄金市场的“血洗”有多狠——2月2日当天,国际现货黄金直接暴跌4%以上,从4856美元/盎司跌到4654美元/盎司,一天就蒸发了超500亿美元市值,国内周生生的足金价格更是单日跌了134元/克,不少前一天刚买黄金的人,不管是刚需买首饰还是投机炒金条,一夜之间就亏得直跺脚。而这一切的背后,根本不是市场随机波动,而是美国手中掌握了两个大杀器。第一个就是掌握了全球最大的国际资金流通管道,第二个就是掌握了大宗商品的定价权。先说说第一个杀器,全球最大的国际资金流通管道。说白了,这玩意儿就是美元霸权搭建的“全球资金高速路”,全世界不管是国家之间做贸易,还是金融机构搞投资,甚至是普通人跨境转账,几乎都得用美元,相当于所有钱都得走美国铺好的路。而这条路的“开关”和“调速器”,全握在美联储手里,美联储一句话,就能决定全球资金往哪流。大家都知道,钱是逐利的,哪里能赚到钱,钱就往哪里跑,而美联储最常用的手段,就是加息。一旦美联储宣布加息,美国银行的存款利息就会上涨,全球的资本家、金融机构甚至是普通投资者,都会赶紧把手里的资产卖掉,换成美元存到美国吃利息,而黄金恰恰是最容易被抛售的资产之一。因为黄金不能生息,加息之后,拿着黄金不仅不赚钱,还会亏掉存银行能拿到的利息,谁还愿意持有呢?就拿2022年来说,当时美国通胀飙到四十多年新高,美联储开启疯狂加息模式,11个月里加了8次息,直接把基准利率拉到高位,这一波操作下来,美国一年就吸引了超过1.6万亿美元的国际资本净流入,创下历史纪录。而与此同时,黄金价格从1900多美元/盎司直接跌到1600多,跌幅超过15%,不少炒黄金的散户刚进场就被套牢,想卖都卖不出去。而最近这波暴跌,本质上也是一样的道理,美国1月份的非农就业数据超预期,市场一下子就预判美联储可能不会轻易降息,甚至还会继续加息,美元指数立马突破106关口,全球资金又开始疯狂回流美国,黄金失去了资金支撑,自然就迎来了断崖式下跌。这就是美国资金流通管道的威力——不是黄金不值钱了,而是支撑黄金价格的资金,全被美国抽走了。如果说资金流通管道是美国“抽走”黄金支撑的“先手棋”,那第二个杀器——大宗商品定价权,就是美国“直接砸盘”的“致命一击”,直接决定了黄金的涨跌幅度,不给炒家任何还手的机会。可能很多人会以为,黄金价格是由全球供需决定的,其实根本不是,全球黄金的定价权,早就被美国牢牢攥在手里。咱们平时看的国际金价,主要看两个地方,一个是纽约商品交易所的COMEX黄金期货,另一个是伦敦金银市场协会(LBMA)的定价,而这两个地方的核心话语权,全在美国手里。纽约的COMEX黄金期货,交易量占了全球黄金期货交易总量的70%以上,而且交易时段横跨亚洲、欧洲、美洲三大时区,几乎实现全天候交易,美国的大型机构可以通过大额交易,直接影响期货价格,进而带动全球金价涨跌。更关键的是,COMEX黄金实行保证金杠杆交易,很多机构和散户都会加杠杆炒黄金,一旦美国机构集中抛售,期货价格就会快速下跌,触发大量止损盘,形成“多杀多”的惨剧——大家都慌了神拼命卖,越卖越跌,越跌越慌,很多加了杠杆的投资者,短短几个小时就会爆仓,血本无归。而伦敦LBMA的定价,虽然看起来是多家银行协商确定的,但这些银行大多受美国影响,定价过程也会跟着美国的经济数据和政策走,美国只要公布一个利好经济的数据,比如通胀数据高于预期,市场就会预判美联储加息,LBMA的黄金定价就会立马下跌。这两个杀器配合起来,威力直接翻倍:美国先通过美联储的政策,用资金流通管道抽走支撑黄金的资金,让黄金价格失去根基;再通过掌控的定价权,让COMEX和LBMA配合,引导机构集中抛售,制造恐慌性下跌,两者一结合,黄金价格就会出现断崖式暴跌,炒黄金的人不管是做多还是做空,只要没预判到美国的操作,就会被直接闷杀。就像最近这波暴跌,很多散户以为黄金是避险资产,趁着地缘政治紧张重仓进场,却不知道美国早就通过数据和政策释放了信号,一边用资金流通管道抽走资金,一边用定价权引导砸盘,短短一天时间,不少人的账户就亏光了今年以来的所有收益,甚至血本无归。其实说到底,美国能轻松拉爆黄金、闷杀炒家,核心就是这两个大杀器相辅相成。资金流通管道让美国能掌控全球资金的流向,定价权让美国能直接决定黄金的价格,两者结合,美国就相当于握住了黄金市场的“命脉”,想让黄金涨,就释放降息信号,吸引资金流入;想让黄金跌,就加息抽资+集中砸盘,轻松实现“闷杀”。很多普通投资者只看到了黄金“避险”的属性,却忽略了美国掌控的这两个核心优势,盲目跟风炒黄金,最后只能沦为美国金融操作的“牺牲品”。