高志凯说一句话真的把我们点醒了,美国不交联合国会费之后,中国就成了缴纳会费的第一

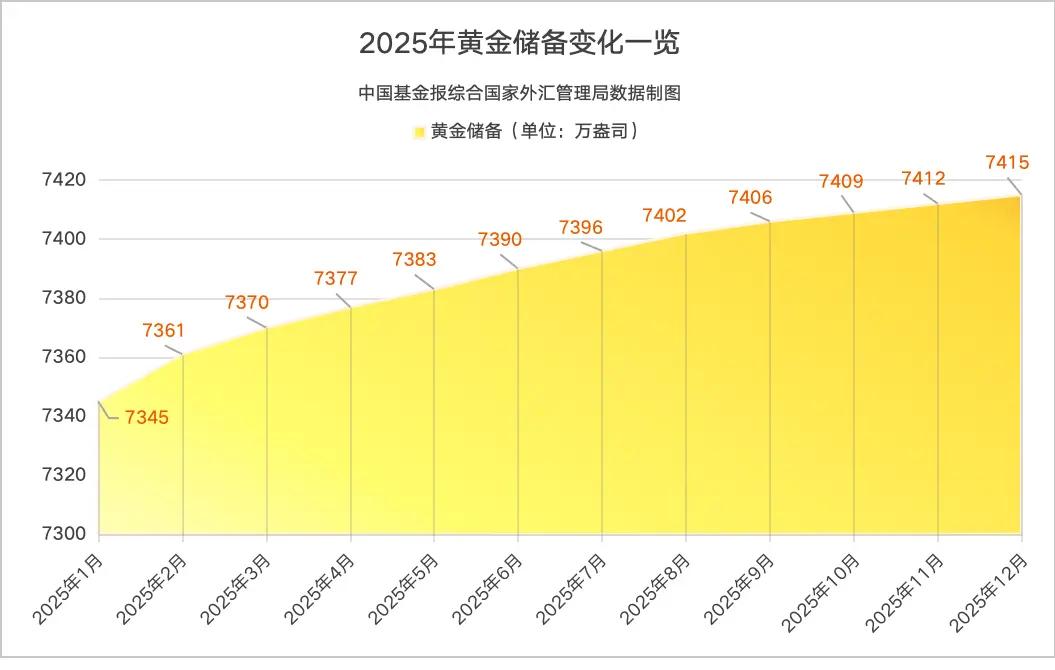

高志凯说一句话真的把我们点醒了,美国不交联合国会费之后,中国就成了缴纳会费的第一大国,那么我们为什么还要用美元,直接用人民币不就行了。我们现在交会费,还得先把国内的人民币换成美元,这中间不仅要承担汇率波动的风险,更重要的是,这等于是在变相支撑美元的霸权地位。每交一笔美元会费,就是在告诉世界:美元依然是不可替代的硬通货。可实际上,人民币现在的身价早就今非昔比了。2016年人民币就正式加入了IMF的SDR货币篮子,成为和美元、欧元并列的国际储备资产,在货币篮子里的权重都占到12.28%了,这说明国际社会早就认可了人民币的实力。这些年人民币在国际上的用处越来越广,2024年一年人民币跨境收付就达到64.1万亿元,比上年增长了22.6%,货物贸易里用人民币结算的比例都快到三成了,服务贸易里更是超过三成,不管是做生意还是投融资,越来越多国家愿意用人民币。现在人民币已经是全球第四大支付货币、第三大贸易融资货币,在东盟内部贸易、金砖国家合作里,人民币的使用比例还在一个劲地涨,这充分说明人民币早就具备了作为国际结算货币的底气和实力。反观美元,这些年早就没以前那么靠谱了。美国自己债务高得吓人,突破36万亿美元,债务占GDP比重都超过120%了,还动不动就印钱放水,让全世界为它的经济问题买单。以前全球外汇储备里美元占七成多,现在已经降到59%了,越来越多国家都在偷偷减少美元资产,38个国家和地区都启动了本币结算试点,就连美国的盟友都在想办法摆脱对美元的依赖,这说明美元霸权早就开始松动了。可联合国的会费结算还抱着美元不放,这本身就跟不上时代变化了。美国作为联合国会费分摊比例最高的国家,占着22%的份额却长期拖欠会费,欠着30亿美元不交还能照样享受特权,咱们中国分摊20%的份额,每次都按时全额缴纳,去年一下子缴了6.857亿美元,联合国都专门用中文说“谢谢”,凭啥咱们不能用自己的货币交会费?咱们用人民币换美元交会费,说白了就是在给美国的不合理规则买单。汇率这东西说变就变,今天换美元是这个价,明天可能就亏了,咱们多缴的那些钱,说不定就因为汇率波动打了水漂,这都是咱们纳税人的血汗钱,凭啥要为美元的不稳定买单?更可气的是,美国一边欠着联合国会费,一边还拿着美元霸权收割全世界,动不动就搞金融制裁,限制其他国家的货币使用,而咱们却还在用换美元交会费的方式,间接支撑着这种不合理的霸权体系,这实在说不过去。联合国本就是一个由所有成员国组成的国际组织,理应为所有成员国服务,缴费规则也该跟着国际格局的变化而调整。现在全球经济重心早就不一样了,咱们中国的GDP占全球比重都快19%了,外汇储备稳超3.2万亿美元,经济实力摆在这,作为联合国的重要支柱和最大缴费国之一,咱们完全有权利要求用自己的货币缴纳会费。这不是要跟谁对着干,而是合情合理的诉求,咱们按时足额交会费是尽国际义务,但义务不代表要牺牲自己的利益,不代表要迁就落后的规则。美元霸权之所以能维持这么久,就是因为长期以来国际结算、贸易支付都被它垄断着,而联合国作为最具代表性的国际组织,其会费结算货币的选择,本身就具有很强的导向性。如果咱们中国带头提出用人民币交会费,肯定会带动更多国家响应,这既符合全球货币体系多元化的趋势,也能让国际货币格局更公平合理。现在越来越多国家都在推进本币结算,金砖国家还在谋划统一货币支付体系,这说明大家都不想再被美元霸权束缚,咱们中国作为负责任的大国,更应该在这方面带个头,推动联合国的结算规则与时俱进。美国长期拖欠会费却能主导国际规则,这种局面早就该改变了。咱们中国作为实际缴纳额第一的国家,有足够的话语权要求改革结算规则,用人民币交会费不仅能避免汇率风险,节省换汇成本,更能让人民币的国际地位得到进一步认可,打破美元的垄断。这不是凭空想象,而是有实实在在的实力支撑,是符合全球发展趋势的合理选择。咱们中国从1971年恢复联合国席位时,会费分摊比例才0.001%,到现在的20%,这50年的跨越见证了中国的崛起。现在咱们有实力、有底气,没必要再委屈自己,用人民币交会费不是挑衅,而是对自身实力的自信,是对公平合理国际秩序的追求。美元霸权已经越来越不得人心,人民币国际化是大势所趋,联合国会费结算改用人民币,只是时间问题。咱们就是要坚定地提出自己的诉求,让全世界看到,人民币已经具备了成为国际硬通货的实力,咱们中国作为负责任的大国,有权利也有能力推动国际货币体系向更公平、更合理的方向发展,再也不用为别人的霸权买单!