宏观经济和市场是影响我们投资的重要因素,但它们却难以捉摸,常常让我们在投资时感到迷茫和无助。如何才能及时掌握宏观市场的动态和趋势?如何才能从海量的数据和信息中提炼出有价值的观点和建议?如何才能根据宏观市场的变化,调整我们的投资策略和配置方案?

为了帮助您更好地理解宏观市场动态,我们打造「周度思考」栏目。通过深入的研究和分析,金斧子为您呈现每周市场的精彩回顾,并提供最新的观点解读,助力您的投资决策。

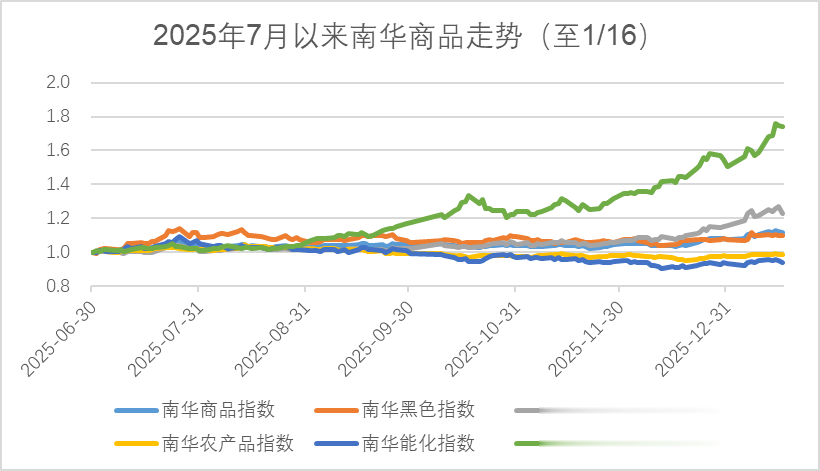

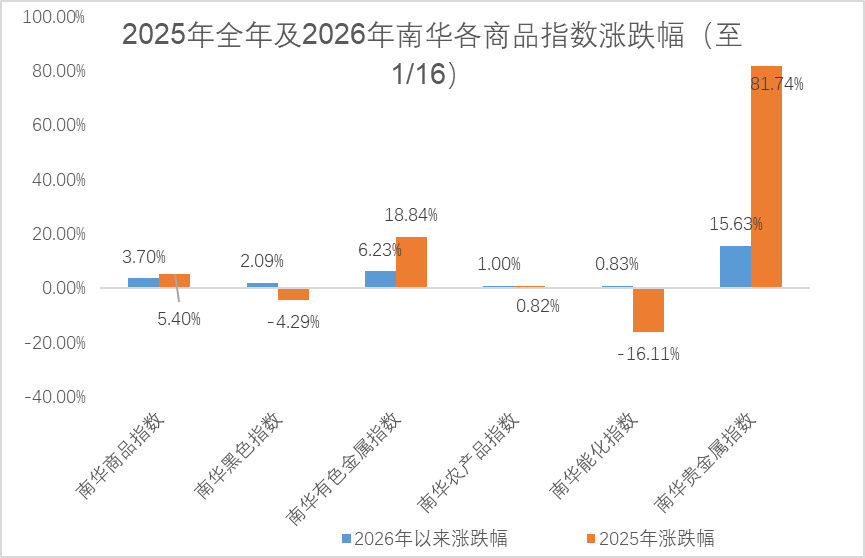

2025年南华商品指数上涨5.4%,细分指数中呈现结构性机会,以贵金属(82%)和有色金属(19%)为主。2026年以来南华商品指数上涨3.7%,贵金属和有色金属继续上涨,至1月16日分别上涨16%、6%。wind商品指数周度平均成交额3.8万亿、日均持仓额2993亿元,环比分别提升14%、10%。当前市场在讨论大宗商品超级周期是否已经到来?

1、大宗商品的超级周期

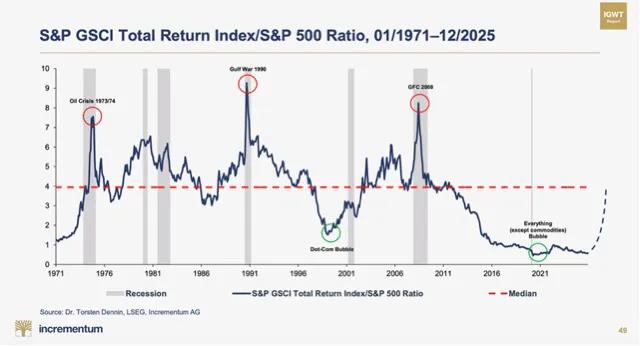

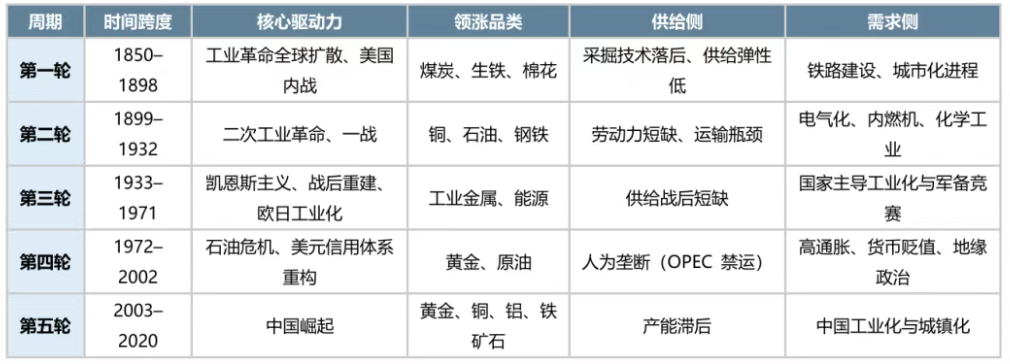

广发证券回顾1850年以来的5次全球商品周期,除了1970年代外,历次周期主要是由美国、欧日、中国等“大国工业化”带来的实体需求推动,供给端普遍存在产能扩张滞后影响;1970年代,受石油和美元信用重构驱动,大宗商品金融属性显著增强,成为投资组合中重要的分散化配置选项。

图:五轮商品超期周期复盘:时间、驱动力与领涨品类

华泰证券表示,目前涨价主要集中在贵金属、工业金属、部分化工产品领域,能源、黑色、基础化工、农产品边际有所上涨,但整体还处在历史低位,不同品种仍呈现明显的分化。当前市场关注点在于金属涨价的持续性,以及能否完成经验上大宗内部“贵金属→工业金属→能源→农产品”的涨价次序。关键需要看涨价的原因:

1)经济角度,财政、AI等拉动下的全球制造业周期,但这一轮经济K型分化对大宗价格的意义将与以往有所不同。外部是AI相关与传统产业,内部是新旧经济分化,由此有色金属、部分化工原料因为需求向上,逻辑更通顺;传统大宗商品(原油、基础化工品)、传统制造业和建筑业需求(黑色金属、建材等)弹性还需要观察;

2)战略角度,全球的储备需求下各类资源品均有一定的战略意义,同时也受到库存、供给、可储存性等因素影响,其中金属各因素的配合明显更好,供给数量存在硬约束;而原油的供给前景不算有利;农产品的可储存性相对较低,不过囤积需求对高高价的接受度相对偏低,可能是越跌越买,无疑对各类资源品都提供了更强的价格底线;

3)流动性角度,主要是美元走势、以及商品间的比价效应等,意味着当前相对低位的大宗可能存在补涨机会,但目前尚未呈现出明显的流动性传导的特征,后续需持续关注美联储政策、美元走势及全球流动性状况

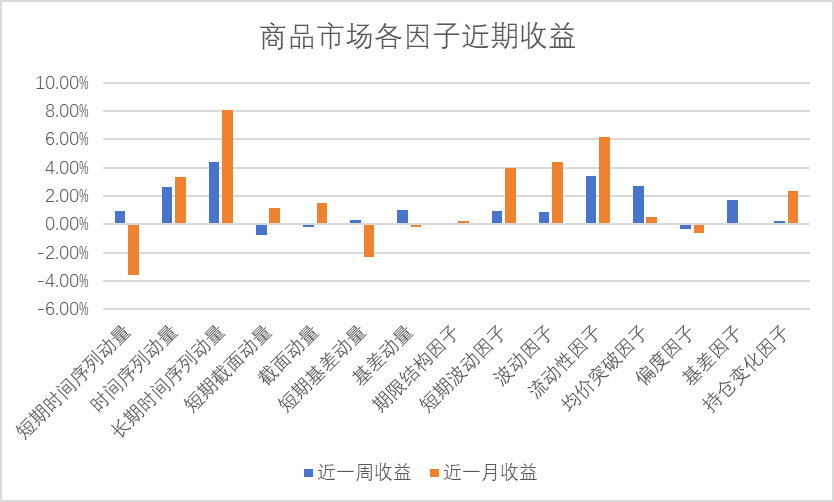

2、量化CTA:2026年配置价值凸显

大宗商品内部结构分化,投资者应如何参与其中?至1月9日,公司跟踪的量化CTA产品平均收益为1.72%。1月12-1月16日,南华商品指数1.13%(周度趋势延续),细分指数中,有色金属(0.89%)、贵金属(9.41%)周度延续;黑色指数(-0.08%)、农产品(-0.15%)、能化指数(-0.98%)周度趋势反转。从因子上来看,多数因子都是正收益,其中,长期时间序列动量、均价突破、时间序列动量等贡献较多,整体来看1月12日-1月16日量化CTA普遍表现较好。