出品|虎嗅黄青春频道

作者|商业消费主笔黄青春

题图|视觉中国

11月,携程2025Q3财报一经发布,便在市场上激起深层“涟漪”:三季度,A股51家文旅上市企业营收合计约839.93亿元,净利润合计约226亿元(33家盈利、18家亏损);而携程单季营收183.38亿元,净利润198.9亿元(含投资收益)——这意味着,携程以行业21%的营收,拿走了全行业88%的利润。

拆解财报不难发现,住宿预订业务是携程的核心“泵血引擎”:该板块单季度营收高达80亿元,较疫情前2019Q3的41亿元高点近乎翻倍。

这一亮眼数据不免引发外界好奇:酒店行业已完全修复,重新迈入扩张周期了吗?

虎嗅沟通后发现,从携程自身来看,2025Q3烈火烹油的业绩并非源于差异化策略,更多是渠道寡头在“强者恒强”势能下吃透了市场红利;从行业视角来看,头部酒店集团及行业观察人士认为,答案并非简单的“是”或“否”——当前中国酒店行业正呈现“总量增长、结构分化”的特征,一场由头部集中、消费分化驱动的结构性洗牌,正在重塑行业竞争规则。

酒店三巨头的“默契”

想要看懂这场洗牌,首先要回归行业宏观基本面。

据《2025中国酒店业发展报告》数据,截至2024年12月31日,中国住宿业设施总数达57万家,客房总规模1927.8万间;其中,酒店业门店数34.87万家、客房数1764万间,两项核心数据均创下历史新高。

这一陡峭增长曲线的背后,是中国头部三大酒店集团共同的战略选择:以“加盟扩张+资本并购”为核心的轻资产模式,成为提升收益、抢占市场份额的关键动作。

作为中国最大的酒店品牌,锦江集团通过收购丽笙、维也纳完成全价格带布局,目前手握43个酒店品牌。

2025Q3财报显示,截至2025年9月30日,锦江高端酒店客房占比达69.79%,全球开业酒店总数超1.4万家、客房总数超135.69万间;据《HOTELS》杂志2025年最新全球酒店集团排名,锦江集团位居全球第二(仅次于万豪国际),且连续九年坐稳国内市场份额头把交椅。

其中,锦江加盟及特许经营酒店占比达94.86%,根据财报披露,其持续加盟收入占比37.3%、前期加盟收入占比3.36%;而加盟业务的轻资产特性,毛利率高达90%——据此可合理推算,加盟业务以40.66%的收入贡献了55.9%的毛利,既是盈利核心支撑,也印证了轻资产模式对资本效率的显著提升作用。

华住则通过并购德意志酒店集团(2024年2月29日,DH正式更名为华住国际),将品牌矩阵扩充至超30个,覆盖从经济型到奢华型的全品类。

2025Q3财报显示,截至2025年9月30日,华住全球在营酒店总数达12702家,在营客房总数超124.62万间,位列全球酒店集团第四(仅次于万豪、锦江和希尔顿),国内市场份额稳居第二。

其中,华住加盟及特许经营酒店占比达93%(以客房数量计算),基于财报披露的加盟业务经营毛利(22亿)÷集团总经营毛利(即总收入70亿减去总运营成本35.7亿等于34.3亿),可计算出加盟业务经营毛利贡献占比约为64.1%,是集团利润增长的核心引擎。

首旅如家旗下拥有29个品牌和40余个产品,覆盖“奢华、高端、中高端、经济型、休闲度假、社交娱乐”全系列。

2025Q3财报数据显示,截至2025年9月30日,其全球开业酒店总数达7501家,客房总数超54.4万间,位列全球酒店集团第九位,同时稳居中国第三大酒店连锁集团。

其中,首旅如家加盟及特许经营酒店占比从2024年的约89%提升至2025Q3的92.5%(2025年上半年新开店中98.8%为加盟店),基于财报披露的加盟业务毛利(需加盟业务收入减去加盟业务成本)÷总毛利(需总收入减去总成本)×100%,能计算出加盟业务经营毛利贡献占比约为62.3%,可见轻资产模式已成为公司扩张的绝对主导,为利润增长筑牢基本盘。

藏在扩张背后的趋势

在头部集团的轻资产扩张浪潮下,行业增长逻辑已发生深层转变——中高端连锁化成为驱动行业增长的主力。

据中国饭店协会《2025中国酒店业发展报告》数据,截至2024年底,中端连锁酒店客房规模达220万间,高端市场客房数突破120万间;中端与中高档酒店连锁化率从2018年的21.42%和17.15%,飙升至2024年的55.33%和44.7%,实现翻倍增长。

虎嗅认为,上述局面可以从两方面来解读:

其一,经济型酒店正式进入存量优化阶段。《报告》数据显示,2024年经济型酒店客房连锁化率从上年的32.49%下滑至29.96%。这一变化的核心原因是,人力、采购、物业等全方位成本持续上涨,迫使经济型酒店加速品牌升级,以争夺更高议价空间。

“尽管经济型酒店能在需求旺季通过提价对冲刚性成本,但需求回归常态后,ADR(平均每日房价)增长动力便会不足,再叠加供应链采购成本上涨,整体利润率将持续承压。”一位行业人士向虎嗅分析。

其二,中高端酒店市场持续升温。与经济型酒店的颓势形成鲜明对比,《报告》中端与高端酒店客房连锁化率稳步提升:中端客房连锁化率从上年的43.35%升至44.70%,高端客房连锁化率从上年的55.07%微增至55.33%。

核心原因在于,商务出行与高端休闲需求的持续复苏,直接带动了ADR的普遍上涨。全国旅游监管服务平台的数据亦印证了这一趋势——2024年全国星级饭店营业收入达1557.3亿元,其ADR高达371.7元/间夜,直观反映出中高端住宿需求对房价的支撑作用。

与此同时,国内消费市场住宿需求持续升级,也在倒逼国内酒店品牌加速中高端布局,这一点在三大头部集团的财报中均有体现(截至2025年9月30日):

锦江集团中端酒店占比进一步提升至62.28%,维也纳系列、麗枫、锦江都城等品牌表现突出,品牌结构优化成效显著;

华住集团中高端酒店(含待开业)同比增长25.3%,整体占比达42%,虽略低于经济型酒店的47.1%,但通过品牌升级+轻资产扩张+会员赋能,中高端已成为集团重要增长引擎;

首旅如家的基本盘仍是经济型酒店(门店数占26.9%、客房数占57.5%),但中高端酒店占比进一步提升至29.6%,轻管理酒店占比达43.2%,“中高端化+轻资产化”战略稳步推进。

至于新加盟酒店的地域分布上,“一线提质、下沉扩容”的规律愈发明显。

《2024年中国中高端酒店市场发展蓝皮书》显示,2024年62%的新增高端酒店项目集中在北上广深及新一线城市核心城区,精准对接商务会展与高端文旅需求;而三线及以下城市新增酒店项目占比仅43%——这意味着,一线及新一线城市仍是高端酒店投资的核心阵地,县域及新兴旅游目的地则成为连锁品牌开拓的新蓝海。

与此同时,用户需求正从单纯住宿转向生活方式体验。

“以前很多星级酒店热衷记客人名字,提供高频主动服务——频繁敲门送水、做夜床,客房电话也可能随时响起,这契合此前的消费需求;如今,00后客群拒绝过度打扰,追求松弛感与非标体验,且消费决策高度依赖小红书、抖音等社交平台的‘种草’。”尚美数智CEO马英尧表示,00后消费体系的最大变量是用户关系:越来越多人不再为景点专程奔赴,反而会因一家设计出众的酒店慕名前往,只因酒店毗邻美景——这正是00后截然不同的消费逻辑。

携程《2025年端午假期出游趋势报告》也印证了中国人开房习惯的悄然变化:消费者愈发偏好社交化、体验型住宿,“民俗+酒店”“演出+酒店”等复合业态成为品牌差异化竞争的“新风潮”。

以今年端午假期为例,全国民俗体验游搜索热度同比增长50%,游客热衷于参与赛龙舟、包粽子、佩香囊等传统活动。典型案例更具说服力:

广东佛山叠滘龙船赛事登陆央视后,当地整体旅游预订订单量同比增长167%,酒店订单量同比增长145%,机票订单量同比增长110%;

陕西永兴坊非遗剧场凭借秦腔+木偶戏+华阴老腔+原生态皮影戏的“非遗组合拳”出圈,园内四种非遗演出通场票销量同比增长12.6倍,售卖异常火爆。

此外,亲子家庭与宠物主人群体的崛起,进一步拉动了细分酒店的溢价空间:端午假期,亲子酒店搜索热度同比上升45%;宠物友好酒店热度同比增长超20%,且此类酒店平均房价溢价近30%,直观折射出情感附加值对旅游消费的强大撬动作用。

对此,同程研究院首席研究员程超功认为,2025年酒店行业发展逻辑正在重构。“国内部分主打差异化的酒店品牌取得成功,说明差异化优势与运营效率可兼顾。当前,小众、差异化品牌的发展迎来两大机会点:一是需求端的多元化趋势,一些小众品牌凭借鲜明定位获得高溢价与稳定客源;二是智能化革命,借助普及的智能系统与硬件,小众品牌可实现高效获客、精准获客,平衡运营效率与创新需求。”

增长掩盖的隐忧

然而,在开店数与客房数节节攀升的增长光环下,中国酒店行业的“规模扩张”与“价值创造”已出现脱节,潜藏着多重隐忧。

最直观的表现是同质化困局:经济型酒店从装修风格到服务流程“千店一面”,部分门店在低价竞争与成本上涨的双重挤压下,陷入“增收不增利”的尴尬;部分区域甚至出现“99元特价房”的恶性竞争,导致单店净利润率持续走低。

中高端酒店虽重视硬件迭代,却陷入“重形式、轻内容”的创新误区:盲目堆砌智能设备却忽视用户真实需求,导致智能前台使用率偏低、网红打卡区沦为摆设——这些创新不仅未能提升入住体验,反而增加了运营成本、压缩了利润空间。

虎嗅认为,上述困境的核心根源主要集中在三点:

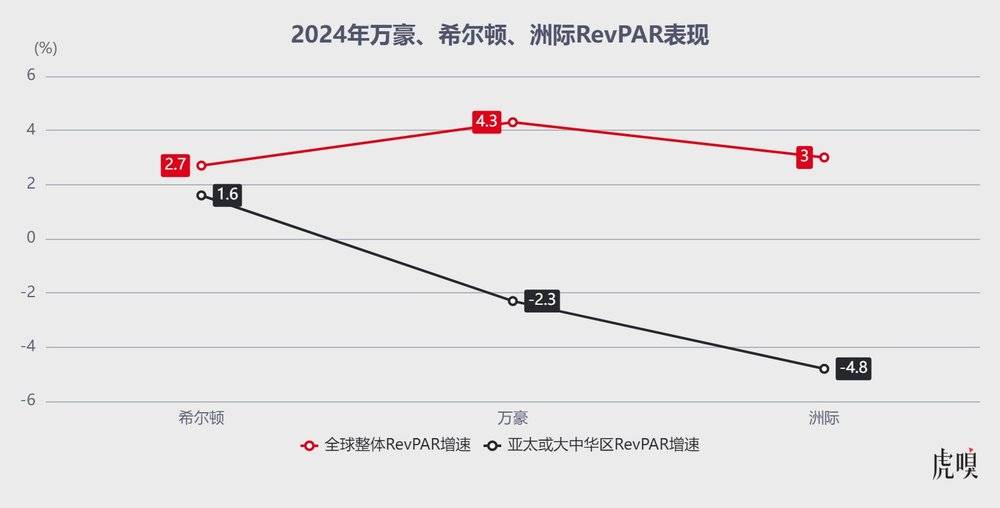

其一,盈利模式长期单一,非房业务突破乏力。尽管酒店品牌均强调提升非房收入,但除亚朵等少数品牌外,大部分酒店仍高度依赖客房与餐饮两大传统收入,零售、体验类非房业务占比低;反观万豪、洲际等国际头部品牌,非房收入占比普遍达30%-40%,盈利结构更为多元。

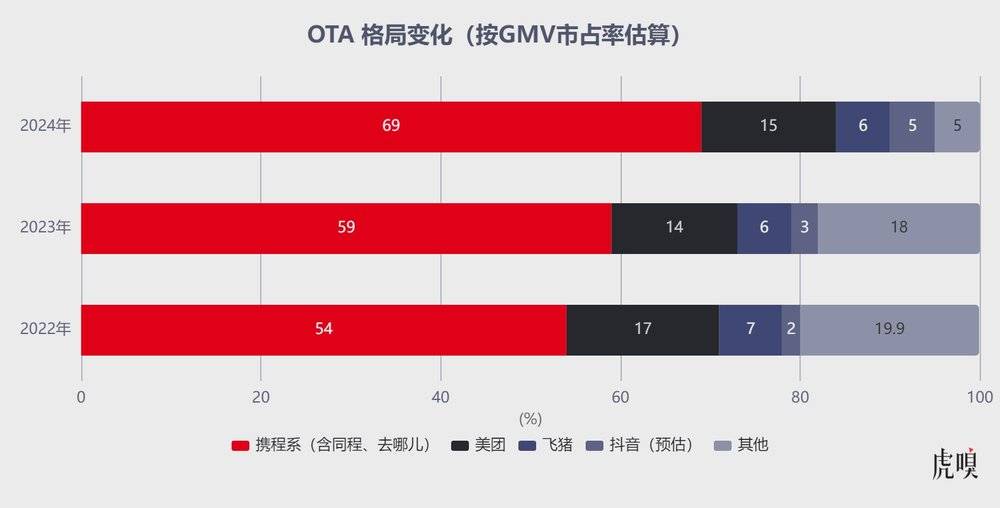

其二,渠道依赖矛盾加剧,流量成本居高不下。尽管酒店直订渠道占比逐步提升,但OTA仍是中小酒店获客的核心依赖,渠道佣金在利润中的占比持续走高——即便连锁酒店能依托会员体系获取部分客流,仍需投入高额营销费用维持会员活跃度,整体流量成本居高不下。

针对这一痛点,不少酒店品牌已主动调整渠道策略,试图降低对OTA的依赖(如提升直销占比);但从用户场景心智来看,OTA在特定市场的流量优势难以被替代,近年酒店对其依赖程度甚至有增无减。

其三,人才供给与服务质量呈现“两极分化”。头部连锁品牌依托标准化培训与管理体系,服务质量相对稳定;而中小酒店与单体酒店因缺乏专业系统支持,服务水平参差不齐——2024年酒店行业投诉数据给出了残酷答案:62%的投诉来自单体酒店,问题集中在卫生清洁不达标、服务响应迟缓、预订纠纷等基础服务,严重拉低了行业整体口碑。

这一现象的根源在于行业专业人才的严重短缺。据三亚中瑞酒店管理职业学院官网统计,懂酒店运营、会数据分析、能操盘全域营销的复合型人才缺口已超30万,若叠加高级服务人员与管理人才的缺口,这一数字将更为庞大。此外,低线城市受薪资待遇、职业发展空间等因素限制,酒店行业人才流失率远超行业平均水平,进一步加剧了人才缺口的恶性循环。

说到底,酒店行业的本质从来不是单纯的住宿空间,而是承载用户出行需求、情感体验与生活方式的城市节点。中国酒店品牌若想穿越行业结构性洗牌,既要做好规模扩张与成本控制的平衡,更要适应从同质化服务向个性化体验的“变道”——这既是挑战,也是穿越周期的核心竞争力。