出品:山西晚报·刻度财经

布局热卤赛道,2025年煌上煌前三季度实现营业总收入13.79亿元,同比下降5.08%,归属于上市公司股东的净利润1.01亿元,同比增长28.59%。

当“煌上煌热卤”专门店打出“鲜香热卤,隔夜不卖”的口号时,市场给出了不同反响。11月14日,绝味鸭脖上线新品“绝味热卤杯”,产品推出仅12天,绝味食品高调发声称:“热卤杯太受欢迎了,部分门店断货,正在紧急制作中”。

在推出的热卤中,“4.9元绝味米粉尝鲜”套餐成为爆款。该套餐包含160克米粉、250克秘制热卤汤汁、2片腐竹、3颗鱼豆腐或2根海带结。

煌上煌交出了最新成绩,2025年前三季度实现营业总收入13.79亿元,同比下降5.08%,归属于上市公司股东的净利润1.01亿元,同比增长28.59%。

《刻度财经》研究财报发现,2025年煌上煌前三季度实现营业总收入13.79亿元,同比下降5.08%,归属于上市公司股东的净利润1.01亿元,同比增长28.59%。

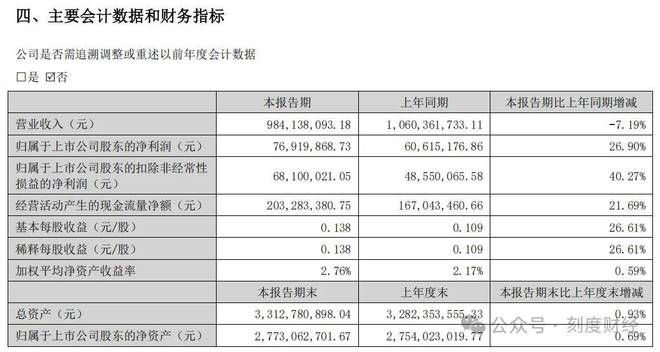

图源:煌上煌2025年三季度报告

在卤味行业进入存量竞争的“冰封期”,煌上煌一边用并购和成本红利编织盈利增长,以4.95亿元收购冻干龙头福建立兴,一边在热卤赛道布局新产品。煌上煌一系列举动究竟是破局的曙光,还是掩盖深层矛盾的短期行为?

01

老牌卤味企业,业绩走出低谷

2025年三季度财报披露的核心数据,构成了煌上煌的业绩图景:2025年前三季度实现营业收入13.79亿元,同比小幅下滑5.08%,归母净利润达到1.01亿元,同比大幅增长28.59%。

这种“增利不增收”的反差,在半年报中已现端倪。2025年上半年营收9.84亿元,同比下降7.19%,归母净利润7692万元,同比增加26.90%。

图源:煌上煌2025年半年度报告

这家老牌卤味企业看似已走出行业低谷,但穿透财务数据的表象,不难发现其盈利增长并非来自业务的内生动力,而是依赖成本红利与并购并表的短期刺激。

光大证券研报显示,绝味、周黑鸭、煌上煌等卤味企业的成本构成中,原材料普遍占比70%-80%,极易受到上游原材料价格的影响。煌上煌利润增长的核心推手,正是原材料价格带来的“意外红利”。

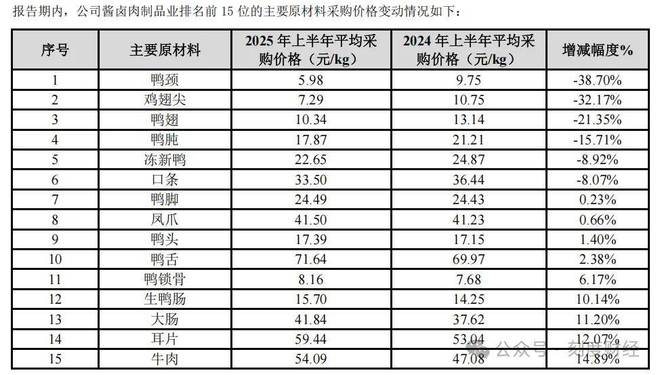

作为酱卤业务的核心成本项,鸭颈、鸡翅尖等主要原材料价格在2025年上半年迎来大幅回落,其中鸭颈价格同比下降38.70%,鸡翅尖下降32.17%,鸭翅下降21.35%,冻新鸭等其他鸭副产品价格也处于低位区间。

图源:煌上煌2025年半年度报告

由于原材料在酱卤业务成本中占比极高,价格下行直接带动毛利率显著提升,上半年核心酱卤肉制品综合毛利率同比提升2.23个百分点至38.61%,整体毛利率受业务结构影响同比微降0.47个百分点。

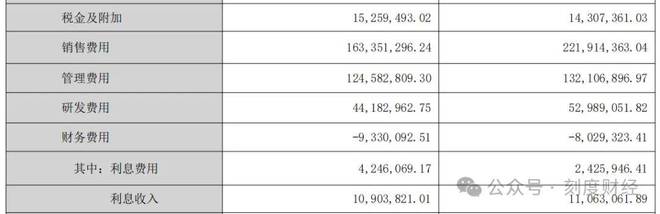

与此同时,煌上煌前三季度销售费用同比下降26.39%,管理费用下降5.70%,研发费用也缩减16.62%,通过“降本减费”进一步放大了利润弹性。

图源:煌上煌2025年三季度报告

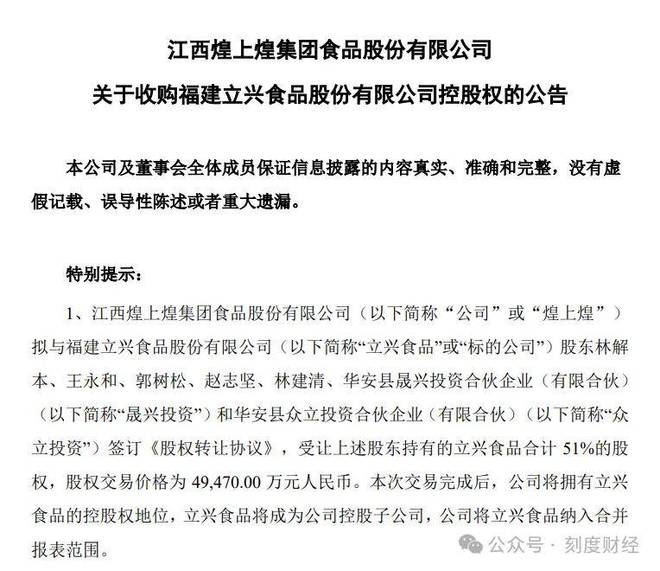

2025年8月,煌上煌以4.95亿元收购福建立兴51%股权,9月完成股权交割并正式并入合并报表,标志着公司正式切入冻干食品赛道。

福建立兴作为冻干行业龙头,拥有37条生产线和42项专利技术,客户涵盖山姆会员店、伊利、瑞幸咖啡等头部品牌,年化收入约3-4亿元,其并表直接增厚了三季度营收和利润规模。

图源:煌上煌公告

煌上煌曾在投资者互动平台表示,冻干技术早期主要应用领域是生物制药和太空食品,冻干食品作为太空食品的优势在于运输成本会比常规食品低90%。

值得一提的是,福建立兴70%的收入来自OEM/ODM代工业务,自有品牌占比低,且煌上煌尚未形成有效的渠道协同。截至目前,福建立兴的冻干产品仍未通过煌上煌旗下门店实现大规模铺货,所谓“1+1+1>3”的业务协同效应尚未显现。

2025年上半年,煌上煌肉制品加工主营业务同比下降11.65%,米制品主营业务同比下降1.36%,主要原因包括报告期消费场景发生变化,酱卤肉制品加工业老店单店收入持续同比下降,同时公司门店拓展不达预期,门店数量负增长,导致营业收入达成不理想。

图源:煌上煌2025年半年度报告

公开数据显示,煌上煌的门店数量从2024年底约3600家,缩减至2025年上半年的2898家,半年内净减少超700家。其中加盟店从3466家降至2704家,直营门店维持194家不变,加盟模式的粗放扩张弊端集中爆发。

图源:煌上煌2025年半年度报告

尽管公司声称南昌7家试点门店通过“卤味+茶饮+轻餐饮”模型,实现日销从3000-4000元提升至均值1万元以上,但试点门店数量过少且集中于大本营,尚未形成可复制的规模化效应,难以扭转整体单店效益下滑的趋势。

02

夹在中间的煌上煌

煌上煌当前的业务格局,呈现出“核心疲软、新业务待验证、多品牌协同不足”的三重困境。公司已形成酱卤、米制品、冻干三大业务板块。

酱卤业务以门店扩张为主,截至2025年6月,煌上煌2898家门店中,加盟店占比高达93.3%,直营门店仅194家。这种“重加盟、轻直营”的模式在行业扩张期帮助公司快速抢占市场,但在消费下行期暴露了致命缺陷:加盟商自主经营权过大,导致终端品质管控难、服务标准化程度低,进而影响品牌形象。

图源:煌上煌2025年半年度报告

相比之下,周黑鸭坚持“直营为主、特许加盟为辅”的模式,通过聚焦高铁、商圈等核心场景。

而ST绝味虽同样以加盟为主,但凭借先发优势形成了规模效应,2025年上半年营收28.2亿元,仍稳居行业第一。尽管其净利润同比下滑36.07%,但在渠道深度和供应链效率上仍对煌上煌形成压制。

米制品业务作为煌上煌的第二增长曲线,表现相对稳健。子公司真真老老作为嘉兴粽子领域第二大品牌,拥有百年非遗工艺,核心产品涵盖粽子、青团、方便粥等,市场以江浙为核心向全国拓展。

2025年上半年,米制品销售量同比下降12.20%,反映出该业务同样面临消费需求疲软和市场竞争加剧的压力,未能有效对冲酱卤业务的下滑风险。

图源:煌上煌2025年半年度报告

冻干业务作为最新布局的第三板块,虽被寄予厚望,但短期内难以承担起“破局”重任。

福建立兴,年产近6000吨冻干品,技术实力雄厚,但其客户结构以B端为主,对大客户依赖度较高,且煌上煌缺乏B端渠道运营经验,难以快速提升其市场份额。

图源:煌上煌公告

目前,卤味赛道已从“增量扩张”全面进入“存量厮杀”阶段。

ST绝味因财务造假被戴帽后,陷入“关店潮”与利润下滑的双重困境,其跨界投资的和府捞面、霸蛮米粉等项目也未能带来预期回报。

周黑鸭则通过“直营提质”实现逆势增长,上半年净利润同比激增228%,展现出直营模式在存量竞争中的优势。

紫燕食品则凭借“佐餐卤味”的差异化定位,聚焦家庭消费场景的策略避开了休闲卤味的激烈竞争,形成了独特的市场壁垒。

门店收缩也成为卤味巨头面临的共同问题,公开数据显示,周黑鸭2024年全年关闭785家门店,2025年上半年再减少近600家,2025年上半年周黑鸭门店净减少量远超167家,煌上煌门店总数较去年年底减少超700家,这三家卤味巨头一年内门店总数缩减超5000家。

煌上煌明确转型规划,表示要借力“江西”名片打造酱鸭特产店模型,以热卤模式为试点建模新鲜卤味场景并复制推广。若不能快速复制推广并打造爆款产品,恐怕将在卤味赛道中错失这一转型机遇。

03

转型突围,并购之外的必答题

2025年上半年周黑鸭营收12.23亿元,同比下降2.9%,煌上煌营收9.84亿元,同比下降7.19%。热卤并非新鲜赛道,近几年,卤味品牌普遍尝试“转型”。

周黑鸭已抢先布局,推出子品牌“3斤拌·小锅鲜卤”,探索“现制热卤+快餐”的新模式,搭配米饭、拌面,引入酱板鸭、五香卤鸭、香肠、肘子等新品。

绝味食品在长沙先后开出了“绝味plus”门店和“绝味鲜卤”门店。据了解,“绝味plus”门店增加了炸卤、甜品、可丽饼和水果等品类;“绝味鲜卤”作为超市型门店,不仅售卖经典卤味,还有零食、饮料、水果等产品。

煌上煌的转型已进入“深水区”。收购福建立兴、试点热卤门店、优化单店模型等动作,虽显示出变革决心,但这些举措仍停留在“战术调整”层面,未能触及核心症结。

图源:煌上煌公告

当前,煌上煌与福建立兴的协同仍停留在战略规划层面。首先是技术整合,需将福建立兴的冻干技术应用于卤味产品,开发“冻干卤味零食”“速食卤味套餐”等新品类,解决传统卤味保质期短、携带不便的痛点,拓展户外、办公等新场景。

另外,煌上煌需要渠道协同,筛选部分优质门店开设“冻干产品专区”,同时利用煌上煌的供应链体系降低福建立兴的原材料采购成本,实现双向赋能。

值得一提的是,福建立兴拥有丰富的B端客户资源,煌上煌可借此拓展卤味产品的企业采购、餐饮合作等渠道,降低对C端零售的依赖。

但并购整合并非易事,文化差异、管理磨合、利益分配等问题都可能影响协同效果,煌上煌需要建立专业的并购整合团队,制定清晰的整合计划,避免重蹈“重收购、轻整合”的覆辙。

酱卤业务需聚焦核心单品,比如手撕酱鸭,加大健康化、年轻化创新力度,推出低盐、低脂产品,快速复制“现制热卤和休闲零食”的门店模型,打造差异化竞争优势。

此外,应对原材料价格波动风险、提升供应链效率,是支撑变革的基础保障。

2025年上半年的原材料价格红利具有偶然性,随着原材料价格的震荡回升,成本压力或将卷土重来。煌上煌应进一步完善“公司+农户”的采购模式,通过长期协议锁定原材料价格,同时扩大战略储备规模,对冲价格波动风险。

图源:煌上煌2025年半年度报告

中国卤味市场已进入高度成熟阶段,消费者需求向健康化、便捷化、场景化转型。若公司不能及时跟上消费趋势,即便完成模式重构与业务协同,也难以实现可持续增长。

此外,行业竞争已从产品竞争升级为供应链、渠道、品牌的综合竞争,煌上煌在供应链效率、品牌影响力上与头部企业仍有差距,需要长期投入与持续迭代。

煌上煌凭借成本红利与并购并表实现的短期盈利增长,犹如寒冬中的一抹暖阳。在ST绝味陷入泥潭、周黑鸭逆势增长、紫燕食品差异化突围的行业格局中,煌上煌的转型没有退路。并购福建立兴为其打开了新的增长空间,热卤试点提供了差异化可能。

但真正的破局,在于能否将并购红利转化为核心竞争力,将试点经验复制为规模效应,将粗放模式升级为精细化运营。

对于煌上煌而言,未来1-2年是决定其市场地位的关键期。如果仍依赖短期红利、回避核心问题,则可能在存量厮杀中进一步掉队。

卤味赛道的故事,从来不是靠并购就能写完,唯有回归业务本质、聚焦消费者需求,才能在“冰与火”的考验中走出属于自己的突围之路。

免责声明:本文内容是基于相关企业的法定信息披露义务,以其公开发布的信息(包括但不限于业绩快报、定期公告、法定披露文件及指定渠道发布的公开资料)为主要研究依据的独立分析。刻度财经致力于确保分析内容的客观性与中立性,但不保证所载信息的绝对准确性与完整性,亦不保证其持续更新。本文所涉及的观点或结论仅供信息参考之用,不构成任何投资决策依据,刻度财经不对任何人因使用本文内容而产生的直接或间接损失承担任何责任。

来 源:刻度财经