2025年10月15日,上海-CBRE世邦魏理仕近日发布《2025年第三季度上海房地产市场回顾》,解析上海商业地产市场最新发展状况与趋势。

世邦魏理仕中国区研究部资深董事陆燕表示:“2025年前三季度,上海经济稳健增长,第三产业占比持续扩大,这主要得益于产业升级、数字赋能、开放优势和业态融合四大引擎的协同发力。在此背景下,办公楼科创企业搬迁扩租活跃,新兴商务区需求攀升;零售市场标杆新项目成亮点,情感消费驱动玩具、珠宝与特色餐饮双引擎增长;仓储物流市场新项目预租良好,租金环比跌幅收敛;商务园区办公楼TMT行业引领需求,第三方办公与交运仓储市场表现抢眼,金桥与张江表现活跃,贡献超六成市场份额;投资市场交易活跃度修复好转办公楼交易重回主导。”

优质办公楼市场:新兴商务区需求攀升,企业搬迁扩租持续活跃

2025年第三季度,上海办公楼市场录得2个新项目交付,分别是世博板块的世博天地T2,以及前滩板块的前滩尚,共计体量11.6万平方米。

本季度市场延续上季度缓步复苏态势,净吸纳量环比微升6.7%至10.0万平方米。前三季度累计净吸纳量达27万平方米,已超越去年全年水平。整体空置率环比微降0.1个百分点至22.4%。

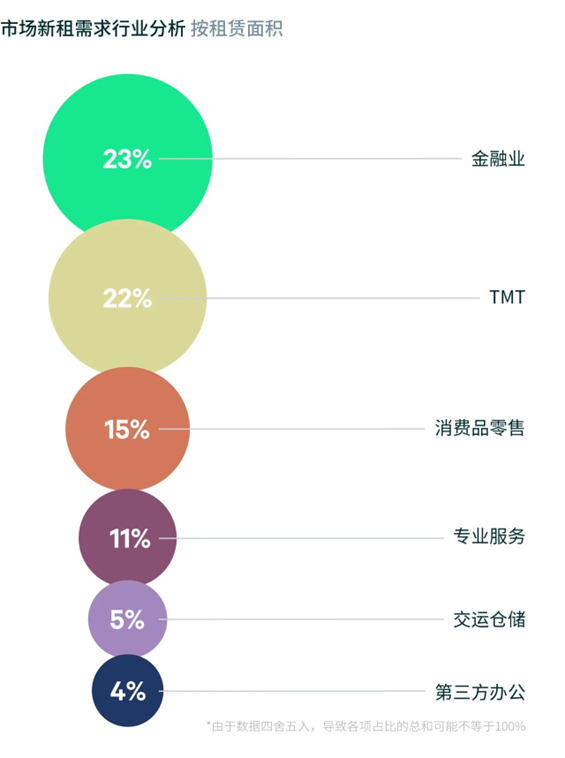

从行业需求来看,金融业连续三个季度领跑市场,占比达23%,主要受到保险和基金公司的需求推动;TMT上升至第二位,占比22%,增长动力源于人工智能以及数字解决方案类企业的旺盛需求;消费品零售业位列第三,占比15%,快消及时尚品牌的扩张成为其主要驱动力;专业服务业排名第四,占比11%,主要受益于法律和咨询公司的搬迁扩张需求;值得关注的是,交运仓储行业本季度跻身前五,占比达5%,这一变化释放出物流、电商及进出口贸易持续向好的积极信号。

从区位表现来看,本季度五角场跃居首位,主要来自字节跳动集团的扩租以及部分消费品零售企业的搬迁需求;淮海中路位列第二,增长动力来源于保险等金融公司的推动,其中太平洋新天地中心在本季度最为活跃;陆家嘴排名第三,以金融和专业服务类企业的搬迁需求为主,尤其是板块内部流动较为活跃;虹桥板块位居第四,制造业和专业服务类企业的活跃度保持高位;南京西路位列第五,奢侈品零售行业及金融行业构成其核心需求来源。

租金方面,第三季度全市租金报价环比下跌0.8%至每月每平方米244.9元,有效租金下跌2.3%至每月每平方米170.4元。受新项目持续入市的影响,租金水平短期内仍将承压。

世邦魏理仕中国区办公楼租赁交易负责人张越表示:“未来六个月,上海办公楼市场预计将迎来约82万平方米的新增供应,其中华润中心、徐家汇中心三期B座等超甲级优质物业将成为市场焦点。尽管竞争压力依然存在,但由于前三季度金融业、TMT(人工智能、电商及系统解决方案等企业)与消费品零售业的升级搬迁与扩租带来了租赁需求的增长,预计市场活跃度将维持稳定。值得关注的是,近期出台的《关于推进商务楼宇更新提升的实施意见》为存量资产转型提供了新路径,允许商办兼容租赁住房、商业服务等业态,这一政策创新与产业需求形成合力,将加速市场去化。随着十四五规划收官,市场正期待‘十五五’规划在政策端释放更多红利,进一步优化存量资产运营环境。”

优质零售物业市场:零售升级与情绪消费双轮驱动,餐饮扩张持续升温

2025年第三季度,新天地东台里8.8万平方米商业体正式开业,以街区式空间设计重新定义商业体验。新项目通过融合品质餐饮、运动品牌全新形象店与及沉浸式夜经济业态,实现公共空间利用率提升,重新定义了零售空间的社交与体验价值,推动商业地产从封闭空间走向城市融合的新趋势。

新项目入市推动全市净吸纳量达5.1万平方米,但空置率环比微升0.2百分点至8.8%。核心商圈存量项目延续品牌调整趋势,租金水平小幅回调至每天每平方米31.7元,市场呈现结构性调整特征。

当季,零售品类以68%的占比主导市场需求,其中运动户外类表现尤为突出,在服饰细分领域(占零售需求38%),品牌升级趋势显著。成熟品牌如TheNorthFace在港汇恒隆广场升级形象,并于新天地东台里开设高级全品类店,显示其多层级市场策略。新晋品牌如Popbasic于世纪汇广场开设中国首店,Oneup中国首店则随着新天地东台里一齐亮相。

在情绪经济驱动下,玩具礼品与珠宝饰品成为亮点。毛绒玩具(如Mchugs)、黄金饰品(如老铺黄金)及香氛品牌(如Aesop、Sabon)积极在核心与非核心商圈开设首店或快闪店,显示此类提供情感价值与个性表达的品类,正通过首店经济+场景化体验的组合策略,在主要商务塑造品牌势能,同时借助快闪店模式精准、形成差异化竞争壁垒。

餐饮需求位居第二,占比28%。地方特色菜系,尤其是云贵川风味的中餐品牌持续扩张。同时,夏季催热了冰淇淋消费,意大利Gelato品牌SteccoNatura等新店开业。此外,中式茶饮与酸奶品牌(如楼下酸奶、隐入茶山)延续拓店势头,遍布各层级商圈。

世邦魏理仕中国区商业租赁交易负责人希诺表示:“未来六个月,上海零售物业市场预计将迎来约48.9万平方米的新增供应。这些新项目包括位于核心商圈的永源浜,以及徐汇滨江、新江湾城等非核心商圈的优质零售项目。这些新项目将通过多样化的商业地产模式,提升区域的商业能级。上海政府还将积极推动”科技+文旅‘消费新浪潮,重心转向科技赋能的沉浸体验。通过强化视觉体验,打造差异化的消费场景,并结合社群活动,重塑客群结构,激发夜间经济活力,为零售市场的持续发展注入新动能。“

仓储物流市场:新项目预租良好,租金环比跌幅收敛

三季度共有三个新项目入市,共计36.6万平方米,分别是普洛斯桃浦智慧冷链产业园一期(双层坡道库),面积7.4万平方米,EQT青浦物流园(三层坡道库),面积8.5万平方米,普林智创绿谷奉贤南产业园(双层坡道库及三层混合库),面积20.7万平方米。

上海宏观经济继续稳步复苏,上海出口前八月同比增长10%以上,同时工业总产值及消费增速回升至4%左右,呈现出全面的复苏。在良好的经济形势下三季度仓储市场录得13.6万平方米净吸纳,普洛斯桃浦智慧冷链产业园几乎满租入市,主要租户包括超市及食品饮料。除了普陀区和青浦区需求增长外,闵行区通过”以价换量“录得小面积去化。国补效应退潮带来部分短租退租,金山区本季度录得负吸纳。行业结构来看,三方物流依然是最大的新租主力,占比48%,和上季度持平,制造业租户积极扩张,占比大幅提升至42%,主要租户来自医疗器械和半导体企业。

全市空置率环比小幅上升至29.0%,其中青浦区实现连续三个季度空置率下降,除嘉定、青浦、金山和临港空置率高于25%,其他区域空置率均低于25%。租金环比跌幅收敛至4.3%,租金报价跌至每月每平方米37.7元。其中前期跌幅较大的子市场如金山和青浦环比跌幅有所收窄,靠近市中心的子市场如闵行租金补跌,浦东机场板块、临港和普陀报价稳定。

世邦魏理仕中国区产业地产负责人孙洁表示:“上海都市圈有望迎来租金触底企稳。未来六个月,上海都市圈(上海、嘉兴及大苏州)将迎来27万平方米的优质仓储物业交付,其中上海有17万平方米新项目交付,相比2024年上海都市圈高峰时期超100万平方米的供应水平可谓断崖式下跌,区域内竞争压力将大幅下降。2025年在政府大力促进内需的相关政策,以及对非美国家出口两位数增长拉动下,上海现出’内外需双升‘的增长格局,在美国对华关税中展现出极强的韧性,支撑了包括三方物流、制造业及零售业的仓储需求扩张;未来六个月随着经济动能的进一步积累,企业投资及消费者信心的回升,将持续为仓储物流市场注入增长动力,另一方面上海城市更新带来的升级搬迁将持续推动高标仓的需求回升;同时随着上海都市圈新增供应断崖式下跌,租金有望迎来触底企稳。”

商务园区办公楼市场:TMT行业主导需求,半导体与高端制造稳步增长

2025年第三季度,张江科学之门东塔交付,新增17.5万平方米的优质供应。科学之门是张江科学城的标志性超高层建筑,垂直布局科研办公、商业文化与酒店等多功能空间。随着双子塔全面启用,张江科学城正式迈入科产城融合发展的新阶段。本季受新增供应影响,季末全市净吸纳量收窄至5.7万平方米,空置率上升至24%。

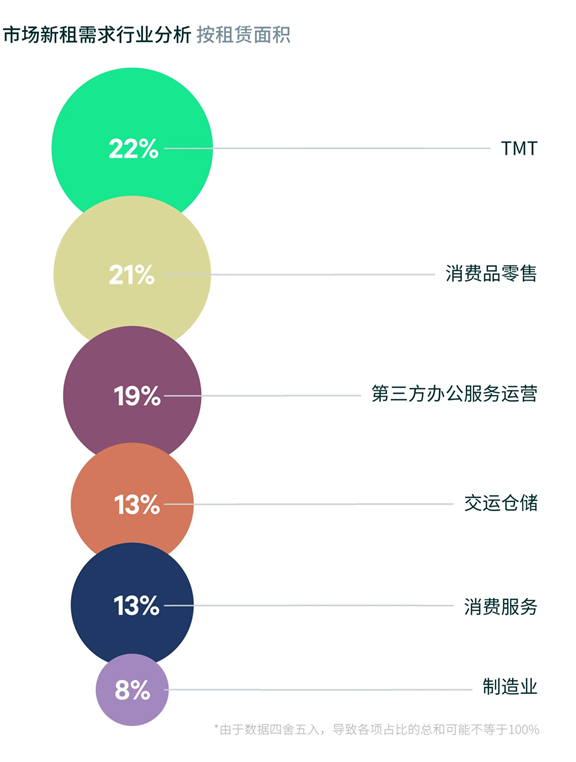

在行业需求方面,TMT行业以22.8%的比重持续引领市场需求。其中,半导体芯片行业受政策支持而表现尤为活跃,技术突破与国产替代推动上海半导体产业向高端化和自主化发展。此外,系统解决方案和人工智能领域的租户也展现出扩张趋势。消费品零售位居第二,占比21.0%,在漕河泾有总部搬迁需求。第三方办公以15.5%的占比位列第三,交运仓储占比10.7%。总体来看,前三季度市场的累计需求主要集中在TMT及制造业,展现出强劲的发展势头。这表明在政府专项基金和资源倾斜的影响下,TMT与制造业的深度融合正在系统性地推进,为市场注入了新的动力。

对比各子市场表现,金桥,漕河泾与张江的租赁需求带动了全市去化,分别占比32%,29%和20%。金桥受益于第三方办公与消费服务业租户的搬迁需求,漕河泾则受到消费品零售企业的总部搬迁推动,而张江吸引来自TMT(半导体/芯片)和生物医药等领域的企业入驻。整体而言,各子市场的租赁需求显示出温和回升的趋势,但去化水平仍然偏低。考虑到全年供应压力,租金优惠和补贴政策仍然是吸引租户的主要策略,因此,季末全市平均租金报价环比下降1.1%,降至每月每平方米132.8元。

世邦魏理仕华东区商务园区租赁交易负责人马振龙表示:“未来六个月,约有80万平方米的新增供应入市将加剧市场分化,呈现量增价跌、质优价稳的格局。随着科学之门双子塔的全面投用及AI产业生态的逐步成熟,张江正加速布局光子芯片、量子计算等前沿领域,催生专业化办公与轻研发空间的需求。预计未来三年,上海产业园区的高端研发空间将扩容20-30%,这将吸引更多创新型企业和科研机构集聚,形成研发、应用和产业之间的闭环,进而推动租赁市场的活跃度。此外,此趋势也将促进周边商业配套的升级,从而形成产城融合的新生态。”

投资市场:交易活跃度修复好转,办公楼交易重回主导

2025年三季度,上海物业投资市场共录得25笔交易,交易金额共计111.0亿,环比上升40%,同比下滑44%。市场活跃度较上季修复好转,投资者对稳健现金流的追求已成为驱动交易的核心逻辑。

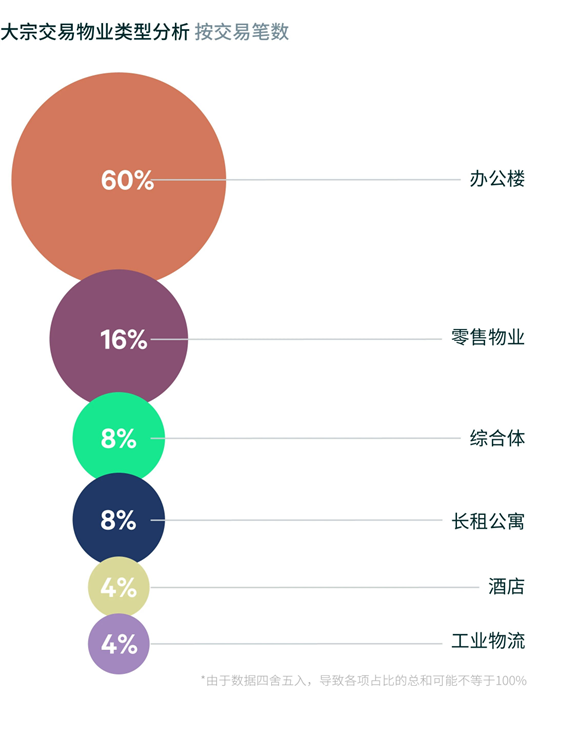

办公楼交易以60%的交易笔数占比重回主导,商务园区物业交易表现活跃,季内成熟板块与新兴区域均实现成交,新能源、科技与消费行业自用买家积极购置独栋物业以满足企业发展需求,国资背景开发商则通过布局商务园区积极推动产业资源导入;本季企业买家收购商办物业的多笔交易顺利落地,有效兼顾了办公自用与资产配置的双重价值。零售物业交易占比16%,主要以个人买家为主,交易标的多为带有租约的商铺或社区商业。此外,长租公寓与综合体交易各占8%,投资者仍偏好地处核心区位、稳定运营且现金流充沛的优质资产。

本季度投资型交易金额占比超过八成,显示市场投资属性浓厚。买家方面,地产公司与企业买家成为主力,交易金额分别占比38%和25%,均聚焦办公楼资产;个人买家在小体量物业交易中持续发挥活力,季内贡献11%的交易金额,法拍仍是其较为普遍的交易方式。

世邦魏理仕华东区投资及资本市场部负责人王晶表示:“上海物业投资市场预计将延续活跃度修复态势,核心资产与特殊机会并行发展的特征将愈发凸显。机构投资者将持续聚焦核心区位、运营稳定的零售物业与长租公寓资产;企业买家基于自用发展与投资需求继续释放购买力;个人买家则依托法拍渠道在散售物业等中小体量资产领域寻找投资机会。多元投资主体的共同参与将为市场注入更多韧性与活力。”

免责声明

除特别注明或提示,以上所有内容仅供阅读者参考之用,不作为唯一决策依据。相关信息之知识产权均属世邦魏理仕所有,所有权利受法律保护。基于信息发布时所掌握的情况,以世邦魏理仕所知,所刊载信息及预测真实且无误导。世邦魏理仕未对此信息进行进一步核实验证,亦不对上述信息做出任何保证。阅读者如参考、使用或依赖上述信息,应对上述信息的准确性、真实性和完整性进行独立审查。世邦魏理仕不对阅读者和任何第三方使用或依赖以上信息,或者/以及作出商业决策而导致任何损失和费用或任何其他后果承担任何责任。

关于世邦魏理仕

世邦魏理仕(纽约证券交易所代号:CBRE)是财富500强和标准普尔500强企业,为全球性的地产服务和投资公司。公司拥有员工超过140,000名,在全球100多个国家和地区为投资者、广泛的企业用户及各类资产地产业主提供服务。CBRE通过四大业务分支提供的具体服务包括:顾问服务(租赁交易、投资及资本市场、估值及咨询服务、战略顾问);楼宇运营(设施管理、不动产管理、灵活办公);项目管理(项目群管理、项目管理、成本咨询);房地产投资(投资管理、基金管理、开发)。