朋友们好,2024年1月下旬,我写了一篇文章《暴亏40%,我投资华测检测的血泪史!》 ,回顾了悲惨经历,总结了教训。2024年4月19日,公司公布2024年Q1业绩后,进行了补仓,然后持有到现在。从第一笔买入,到这轮最低点,最大跌幅超过50%,惨啊!惨不忍睹!每天看股价持续下跌,一直怀疑公司Q2的收入是不是要负增长了。好在华测争气,Q2的业绩不错。我们今天简单看一下,看看华测到转机是否已经到来。

业绩预告如下:

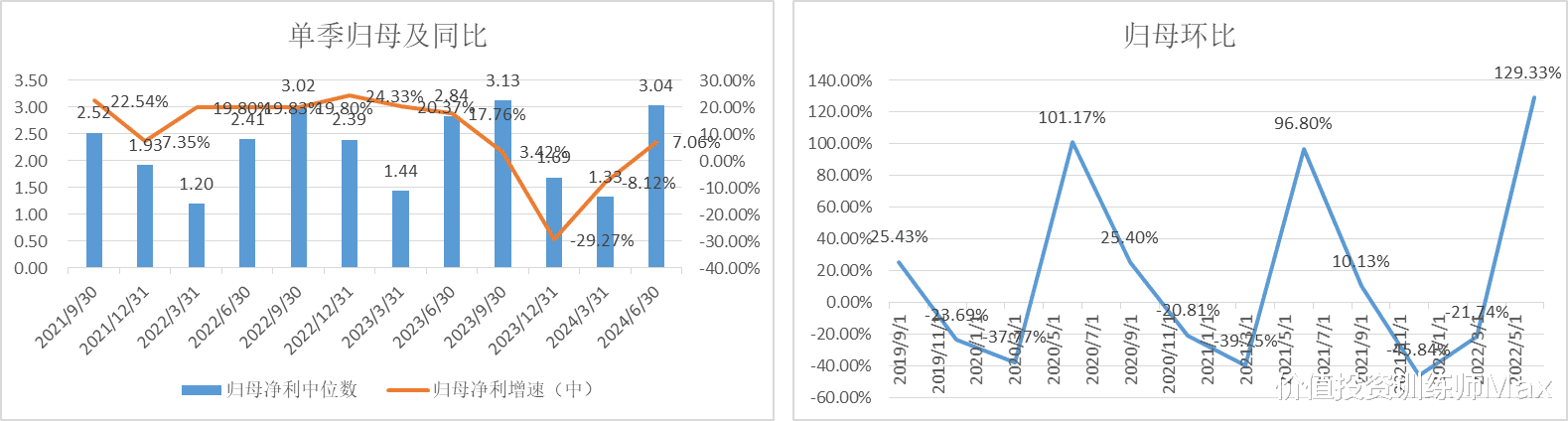

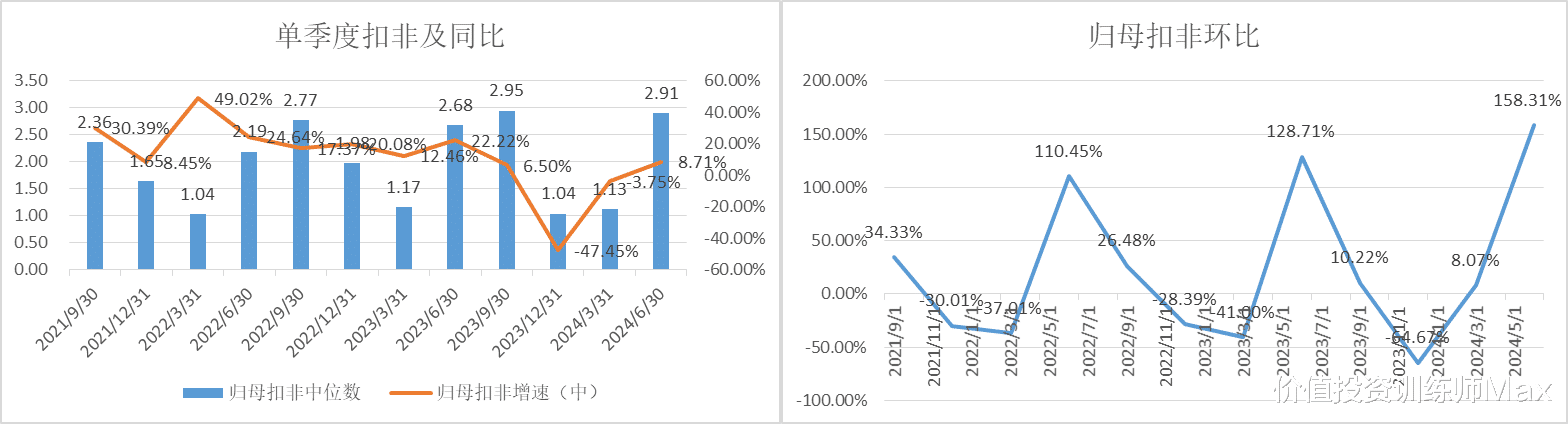

对于单季度数据,我们均取业绩预告的中位数来计算,2024Q2收入16亿元,同比11.06%,从2023年Q4的0.47%持续爬升。再看扣非净利润,2024年Q2为2.91亿元,同比增长8.7%,从2023年Q3的下降47.5%持续爬升。展望未来两个季度,由于医药医学服务的影响基本过去,2024年Q3与Q4业绩应该大概率不错。

公司给出业绩的相关解释如下:

“报告期内,面对国内外经济形势变化和不利因素等诸多挑战,公司始终坚持战略定力,以管理的确定性应对外部不确定性挑战。公司管理层围绕年初制定的经营目标,带领团队守好经营基本盘,着力提升核心竞争力,在稳固和深化既有业务优势的同时,积极把握市场机会,聚焦有质量的可持续增长,二季度整体经营状况向好,在上年同期高基数的基础上实现稳健增长。同时公司深入推进精益管理,强化组织能力,全力推进提质增效,持续提升运营效率,综合毛利率较上年同期有所提升。“

这其中有一段话值得关注——“综合毛利率较上年同期有所提升”,在宏观经济压力大、行业供给过剩、价格战严重的背景下,华测综合毛利率居然有所提升,要注意2023年Q2的毛利率为51%,并不是低基数。这个细节可能体现两方面的内容:公司的管理能力依然强大,以及公司确实具有一定品牌溢价能力,逆势中依然能够主动筛选一些业务来控制盈利与现金流情况。

回顾今年一季报,实际上已经可以看到公司改善的苗头。如下表,标灰的部分是单季度数据,我们看2024年Q1这一列的最后一行,剔除医药医学的影响,公司2024Q1的收入增速是12.66%,已经很不错。医药医学在2024年Q1的收入0.59亿元,环比已经持平,在2023年Q2医药医学的收入为0.91亿元,基数已经开始下降,因此,在今年一季度的时候是可以展望华测二季度数据不错的,结果也是让人欣喜。展望2024年Q3,医药医学的影响就更小了,仅有0.71亿元。因此,接下来两个季度,华测的业绩压力将大幅降低。更多业绩细节我们需要等待半年报的具体披露。

此时,我们再看华测的估值,市净率2.3倍,20倍的市盈率,肯定不贵了。

现在的市场已经有些扭曲了,从一个极端摆向另一个极端。以前是着眼未来、喜欢成长、风险容忍、轻信上市公司画的饼,现在则是只看眼前的股息与收益、对成长给予极大折扣、风险规避、对上市公司的前景持续怀疑。一个例子,长江电力的估值比茅台贵,茅台股息率3.35%,长江电力股息率2.78%,多么讽刺。

回到华测检测,业绩明显已经走出低谷。长期依然是不错行业中的好公司,那么,现在是否值得逆势而行,为梦想买单呢?